作者:Phyrex 来源:X,@Phyrex_Ni写在前边,周四美股闭盘后公布了 MSTR 的财报,每股收益 8.42 美元,市场预期 7.90 美元,第三季度收入 1.287 亿美元,市场预期:1.183 亿美元,MSTR 第三季度的财报超过市场预期,盘后价...

作者:Phyrex 来源:X,@Phyrex_Ni

写在前边,周四美股闭盘后公布了 MSTR 的财报,每股收益 8.42 美元,市场预期 7.90 美元,第三季度收入 1.287 亿美元,市场预期:1.183 亿美元,MSTR 第三季度的财报超过市场预期,盘后价格上涨了超过 5% 。

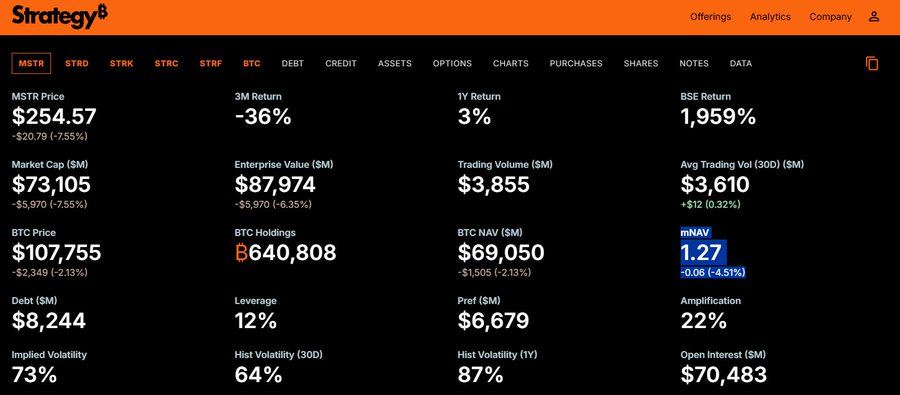

截至到 2025 年 10 月 26 日 MSTR 一共持有 640,808 枚 $BTC ,总成本为 474.4 亿美元,折合每 Bitcoin 成本为 74,032 美元,目前 BTC 价格 107,300 美元,账面盈利 213.33 亿美元。其中第三季度的净盈利(账面)是 28 亿美元。

标普 500 中的 American Express ,也是全球资产排名第 67 名,在 2025 年的第三季度利润是 29 亿美元。另一家知名科技公司 Oracle (甲骨文)第三季度的 GAAP 净利润为 29 亿美元。

这并不是说 MSTR 有多厉害,MSTR 在最新的标普最新的评级中获得了 B- 的垃圾股评级,主要原因就是 Bitcoin 的价格波动太大,所以我反而觉得标普给 MSTR 的评级基本上就是给 BTC 的评级,无非就是单纯的 BTC 可以稍微高一级到两级,因为没有杠杆。

所以 MSTR 的净利润(账面)基本已经符合了全球前 100 公司的标准,当然主要就是 BTC 价格赋予的。

截至 2025 年 9 月 30 日,MSTR 持有现金及现金等价物 5,430 万美元,是不是只能买 5,430 万美元的 Bitcoin 了?

并不是的,MSTR 不是靠现金买 BTC,是靠资本结构买 BTC,通过发行股票、债、结构化信用,把法币换成 BTC。

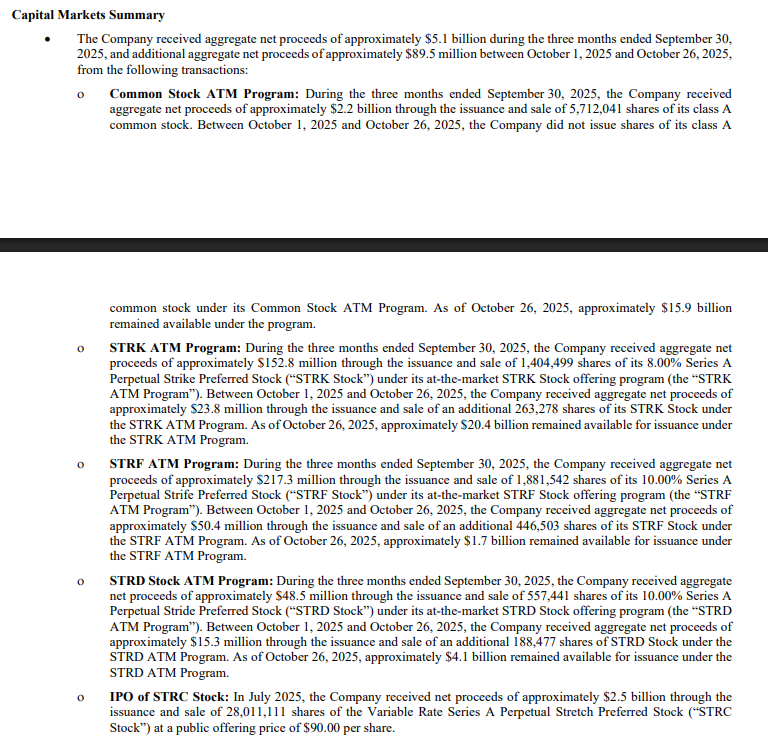

而实际上在 2025 年第三季度的财报表明,截止到 2025 年 10 月 26 日 MSTR 通过多个 ATM 程序的剩余发行额度合计约 421 亿美元,说人话就是 MSTR 最大可以买价值 421 亿美元的 Bitcoin 。

MSTR 将 Common Stock ATM Program(普通股发行程序,剩余额度约 159 亿美元)分为三个区间,根据 mNAV 水平决定发行强度和用途:

A. mNAV 阈值 < 2.5x 战术性(Tactically)发行

支付债务利息

资助优先股股息

其他公司有利情况(如小额补充现金)。

发行规模有限,避免在低溢价时过度稀释。

B. mNAV 阈值 2.5x - 4.0x 机会性(Opportunistically)发行,主要用于购买 Bitcoin 。视市场机会而定,平衡融资与 BTC 收益率(BTC Yield)。

C. mNAV 阈值 > 4.0x 积极(Actively)发行 大规模用于购买 Bitcoin。高溢价时加速,最大化杠杆效应。

当前 mNAV 1.27x(低于 2.5x),所以 MSTR 可能仅用于债务 / 股息支付,而非大举买 BTC。这解释了第三季度买入放缓(仅 22 亿美元)的原因。

mNAV 的计算公式?

MSTR 的 mNAV 是企业价值(Enterprise Value, EV)除以持仓 Bitcoin 净资产价值(Bitcoin NAV)的倍数。

Enterprise Value (EV):公司总价值,包括市值 + 债务 + 优先股名义价值 - 现金。

Bitcoin NAV:公司持有的比特币市值(当前约 64 万枚 BTC,价值超 700 亿美元)。

MSTR 会不会暴雷?

短期(2026)概率低:除非 BTC 暴跌超 50%,公司有 421 亿美元 ATM 额度可快速融资,运营现金流稳定。

长期(2028)概率中等:若 BTC 长期低迷,债务到期压力大(首笔大额 2028 年)。有统计表明除非 $BTC 跌破 1.65 万美元,破产风险最大。

其实 BTC 的价格并不是 MSTR 可能会破产的主要原因,如果 MSTR 真的要破产了,核心原因应该是 MSTR 没法继续印股换 BTC ,只要市场还认可 MSTR 的方式,原因给 MSTR 提供融资通道,那么 MSTR 的破产概率就会很低。

BTC 处于震荡上升周期

美联储流动性改善或降息预期

法定资本市场愿意购买 BTC 敞口

美国监管对 BTC 认可增强

mNAV > 2.5,企业能继续增强资产负债表

非债务偿还时期

从我个人的观点来看,首先在 2028 年以前都不用考虑偿还债务,也就是在 2028 年以前 BTC 的价格是什么都几乎不会让 BTC 暴雷,而 2028 年作为一个新的大周期的开始,既有美国大选,也应该是美国低利率时间,甚至还有放水的可能,流动性极大概率是好于目前。

所以我是觉得 2028 年的债务不是问题,BTC 的价格应该也不是问题,MSTR 作为美股目前唯一的 Bitcoin 资产来说在最近一个周期暴雷的概率还是挺低的。

PS:MSTR 是利用市场信心 → 拉高 BTC → 提升 mNAV → 提升融资能力 → 再买 BTC 这样的循环。这是索罗斯式反身性模型,而不是资产抵押模型。