作者:ignasdefi 翻译:善欧巴,金色财经

我喜欢加密货币,特别是在金融和交易领域的一部分原因,是市场会清楚地告诉你你是对还是错。在这个政治、艺术、新闻等许多行业真假难辨的反乌托邦世界里,加密货币却非常直接:

你对了,就赚钱;你错了,就亏钱。就这么简单。

但我还是掉进了一个非常基础的陷阱:市场环境变化时,我却没及时重新评估我的投资组合。在交易山寨币的同时,我对那些“不能碰、死都不卖”的长期持仓太自满了,特别是ETH。

当然,适应新现实说起来容易,做起来难。市场变量太多,我们常常会依赖像“HODL”这样简单的叙事方式,不用盯盘也不用多思考。但如果“HODL”的元叙事已经死了呢?在这个不断变化的世界中,加密货币到底扮演什么角色?我们还有哪些东西没看清?

这篇文章就是我对市场重大变化的思考总结。

让我们回到2022年初:

ETH当时价格约在3000美元,在从4800美元高点大跌之后。BTC在42000美元。但随着利率上升、中心化金融(CeFi)崩盘和FTX倒闭,两者又各自腰斩。

尽管如此,以太坊社区仍旧很乐观:ETH即将迁移到PoS,而且不久前还上线了ETH销毁机制(EIP)。ETH作为“超声货币”和环保节能区块链的叙事大热。

到了2022年底,ETH和BTC表现都很差,但SOL就惨到不能再惨,暴跌96%,跌到8美元。

以太坊赢下了L1战争,其他L1要么迁到L2,要么就灭亡。

我还记得熊市期间参加的一些会议。大多数人都坚信ETH会反弹得最强,于是疯狂加仓ETH,而忽视了BTC,更别说SOL。

只要HODL,坚持到2024/25牛市顶点卖出就行。简单吧。

结果呢,呵呵!

从那以后,SOL大幅反弹,而以太坊却陷入史上最严重的FUD之中。“超声货币”的叙事已经死了(暂时),而环保(ESG)那一套其实也根本没在市场上火起来。

HODL ETH,是我这一轮周期里最大的错误。很多人也是。

我当初的牛市逻辑是,ETH将成为加密历史上最具生产力的资产:

通过再质押机制,ETH可以获得“超能力”,不仅保护以太坊主网,还能保护整个DeFi和加密基础设施。ETH的(再)质押收益将飞涨,仅靠再质押就能持续拿到空投。

收益增加了,ETH的需求和价格也会随之上涨。总之——上月球!现实是,再质押的价值逻辑始终不清楚,Eigenlayer还搞砸了代币发行。

那么,这跟“HODL已死”有什么关系?

对很多人来说,ETH是那种“买了就放着”的资产。如果BTC涨,ETH应该涨得更多,所以为什么要持有BTC?

我当时就该在ETH牛市叙事——再质押——没能实现时及时调整。但我懒了,也不愿面对错误。反正ETH迟早会反弹,对吧?

但HODL不只是对ETH是坏建议,对其他任何资产都更糟(也许除了BTC,后面再讲)。

加密市场变化太快,不适合长期持有几个月甚至几年等退休。看看走势图,大多数山寨币已经回吐了本轮牛市的涨幅。显然,赚钱靠的是卖出,而不是死拿。

有个成功的memecoin交易员就说,他持有一枚memecoin的时间常常不到一分钟。

有些人还在向你兜售“HODL梦”,但现实是:现在是“快进快出”而不是“长期死拿”的周期。

在“快进快出”的策略里,唯一的例外是比特币(BTC)。

有些人认为BTC的表现好,是因为Michael Saylor的无限买入,以及我们成功地把BTC包装成“数字黄金”,推销给机构投资者。

但战斗远没结束。

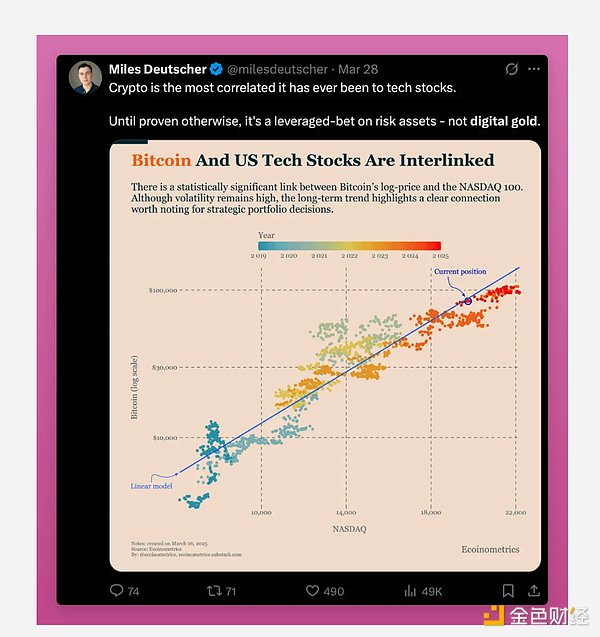

很多加密圈评论员依旧把BTC看作是一种高波动的风险资产,本质上是S&P500的杠杆替代品。

这与Blackrock的研究结果相悖——他们发现BTC的风险收益驱动因素和传统高风险资产不同,因此用传统金融的“风险资产/避险资产”框架来解释BTC并不合适。

那你认为,真相是什么?

我认为,比特币正从“加密圈赌徒视角”向“数字黄金、避险资产视角”转变。墨西哥亿万富翁Ricardo Salinas就坚定持有BTC,是个很好的例子。

它是唯一真正意义上的“宏观级”加密资产。ETH、SOL这些币仍然被用TVL、交易量、手续费等指标来衡量,而BTC早就超越这些框架,变成连彼得·希夫(Peter Schiff)都能理解的东西。

这种转变还没结束,但这个“风险资产向避险资产”切换的阶段是个巨大机会。一旦BTC被全球公认为避险资产,它的价格会是100万美元。

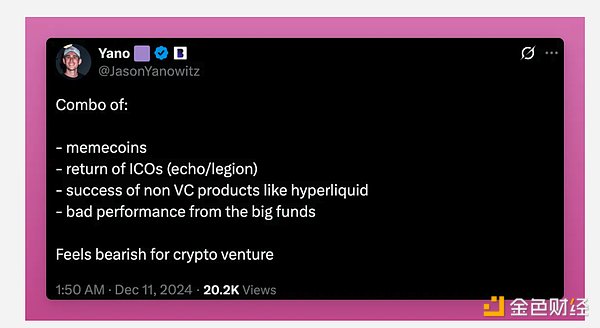

当我发现每一个混得还行的KOL都开始变身“VC”,用超低估值买入,再等TGE直接砸盘出货时,我就知道,哪里不对劲了。

但没有什么比Noah这篇帖子的总结更能准确描绘加密私募市场的现状。

我建议你去读原文,但这里是我归纳的重点 —— 私募市场这些年的演变。

2015–2019:信仰阶段

当时的玩家是真信徒。他们投资以太坊、资助DeFi的先驱如MakerDAO和ETHLend(Aave),强调HODL。目标不是赚快钱,而是要做点有意义的事。

2020–2022:贪婪阶段(DeFi之夏)

一切都变了。每个人都在追逐更新、更火的代币。VC开始砸钱投资那些估值离谱、毫无用途的项目。

玩法很简单:私募低价买入,炒高热度,再砸给散户。当项目崩了,我们本该反思清理,但……什么都没变。

2023–2025:虚无阶段(FTX之后)

现在的VC投的是“无魂代币机器”:项目套用旧创意,创始人来路不明(Movement!),项目毫无用例。

私募估值能开到50倍营收倍数(如果有收入的话),然后让公募市场接盘。结果就是:2024年发行的代币里,80%在六个月内跌破私募价格。

这就是彻底的“收割阶段”。

现在,散户的信任没了,VC也亏爆了。

很多VC项目已经跌到种子轮以下,我认识的KOL朋友们也都被套了。

但也有些积极信号出现了:

Movement联合创始人和Gabagool(Aerodrome前rug项目的主导人)遭到群起反对并被赶出项目,我们需要更多这样的清洗。

私募和公募市场的估值都在下调。

2025年第一季度,Crypto VC融资终于回暖:总额达到了48亿美元,是自2022年Q3以来最高的季度融资。

Binance的20亿美元大交易是关键,但还有12个超5000万美元的大轮次融资,显示机构兴趣正在回归。

资金主要流向那些有实际用途和营收潜力的领域,包括CeFi、区块链基础设施和服务。

新的重点方向:AI、DePIN(去中心化物理基础设施网络)和现实世界资产(RWA)也吸引了大量资金。

DeFi仍是轮次数最多的赛道,但融资规模变小,估值更保守。

— 摘自CryptoRank《2025年Q1加密风险投资市场报告》

我们也开始尝试新的代币发行模式,更倾向于奖励早期支持者,而非内部人。Echo和Legion走在前沿,Base已经在Echo上建立了专属群组。而Kaito的InfoFi模式也很看涨 —— 哪怕你没钱,只要有社交影响力,也能受益。

看起来市场终于收到信号,生态正在修复(尽管KOL还是最先吃肉的那批)。

还记得当初“收益聚合器”(Yield Aggregator)短暂的热潮吗?Yearn Finance 是领头羊,后来出现了一堆分叉项目。

现在我们进入了“收益聚合器 2.0”时代,不过现在我们叫它们“策略金库(Vault strategies)”。

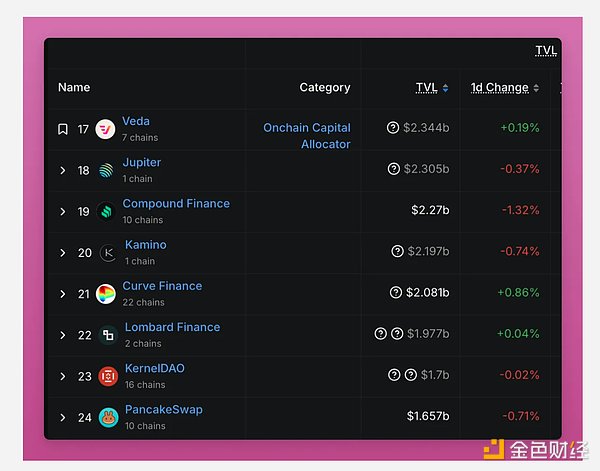

随着DeFi变得越来越复杂,协议越来越多,Vaults变得更有吸引力:你把资产存进去,它就帮你找到最合适的风险收益比。但第一代和现在的聚合器之间最大的不同,是资产管理的集中化程度大大提升。

Vault 都有“策略师”——通常是一群“机构投资人”,他们拿你的资金去追逐机会,并从中赚取费用。对他们来说是稳赚的:用你的钱,收他们的管理费。

这些策略师的代表有:MEV Capital、Seven Seas、Gauntlet、Veda 等,他们与 Etherfi、Upshift、Mellow Protocol 等项目合作。

仅Veda一家的资产规模,就让它成为DeFi里第17大的“协议”,比Curve、Pancakeswap、Compound都大。

不过Vault只是冰山一角。DeFi去中心化的愿景早就死了,它已经演变成了链上金融。

想想看,现在增长最快的DeFi和加密赛道是现实世界资产(RWA)、带收益的稳定币、Ethena这种中性收益币,甚至是Blackrock的BUIDL。这些都和DeFi最初的愿景八竿子打不着。或者看看BTCFi和比特币L2,它们本质上是多签托管系统,你只能信托管人不会跑路。

自从Maker把DAI从一个去中心化稳定币转成收益型RWA协议之后,这种趋势就开始了。真正去中心化的协议已经很稀有了,比如Liquity就是其中一个少数例子。

这也未必是坏事:RWA和资产代币化能让我们摆脱之前那个循环杠杆套娃的DeFi庞氏阶段。

不过,这也意味着风险结构更复杂了,你的钱到底在哪里,很难说清。我完全不会惊讶以后看到CeDeFi项目偷偷挪用用户资产。

记住:隐藏的杠杆总会找机会钻进系统。

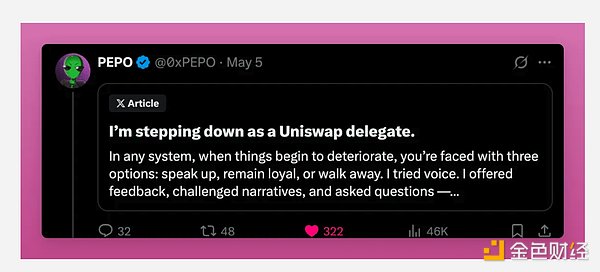

DAO的去中心化幻想也正在崩塌。过去流行的“渐进式去中心化”理论是由a16z在2020年1月提出的:项目先找到市场匹配 → 社区逐渐接管 → 团队逐步退出,达成足够的去中心化。

五年后,我们却在走回中央集权的老路。看看以太坊基金会,他们正在更积极地介入L1扩展工作。

我在之前的文章《市场的恐惧状态与接下来会发生什么#6》里就讲过DAO的问题:

选民冷漠

拉票行为(买票)愈发严重

决策无法执行

Arbitrum 和 Lido 的DAO都开始向更中心化的控制靠拢(比如团队更直接参与,或使用BORG结构),但Uniswap DAO正在经历一场大地震。

Uniswap Foundation通过了一项1.65亿美元的流动性挖矿提案,用于支持Uniswap v4 和 Unichain。

但另一种阴谋论是:他们是为了达到Optimism OP补助的流动性门槛。

总之,DAO代表们很愤怒:为啥是基金会掏钱发$UNI奖励,而Uniswap Labs(一个中心化公司)却靠前端服务赚了几百万美元?

最近一位前20的DAO代表宣布退出了Uniswap的治理。他在退出声明中说:

治理表演:Uniswap DAO看起来民主,实则边缘化反对意见。提案虽然有讨论、有投票、有论坛,但一切像走流程,早就内定。

权力集中:Uniswap基金会奖赏忠诚者,打压批评者,注重形象而非责任。

去中心化失败:如果DAO优先考虑品牌包装而不是实际责任,那最终只会变成“多了几个步骤的独裁体制”。

讽刺的是,a16z是Uniswap最大的代币持有者,但Uniswap距离“渐进去中心化”相去甚远。

也许说DAO只是个烟幕弹并不夸张 —— 我们只是需要一个漂亮的叙事来躲避监管机构对中心化加密公司的审查。

所以说,仅靠“投票权”的代币没什么投资价值。真正有价值的代币,要么分红,要么能产生实际用途。

DAO不复存在,现在是LMAO:被游说、被滥管、被少数人操控的寡头组织。

现在,我来说个阴谋论。

FTX当年搞Sushiswap,是因为他们怕Uniswap抢占现货交易市场。就算不是FTX直接做的,他们很可能在背后提供了资金和开发支持。

同样的,Binance那边(不管你叫它团队还是BNB)推出PancakeSwap,也是出于同样的动机。

Uniswap一度对中心化交易所构成威胁,但最终被“去武装”了,因为它没有威胁到CEX更赚钱的永续合约市场。

永续合约到底多赚钱?很难说,但你看看评论区就懂了。

Hyperliquid(简称HL)是另一种威胁:它从永续合约开始入手,也在布局现货交易,还在构建自己的智能合约平台。

目前,Hyperliquid已经占了永续市场的12.5%。让我震惊的是,Binance 和 OKX居然直接用“JELLYJELLY”攻击Hyperliquid。虽然HL扛住了,但HYPE投资人必须开始认真考虑未来遭受进一步攻击的风险。

可能不是类似攻击,也可能是监管压力,比如CZ现在成了“国家级战略加密顾问”,你猜他会跟政客说啥?“这些不做KYC的永续交易平台坏得很?”

无论如何,我希望Hyperliquid能继续冲击CEX的现货交易业务,推出更透明、费用不离谱的代币上线机制,别再搞得协议财务被上币搞崩。

我对HYPE还有很多要说的 —— 毕竟它是我最大的山寨币持仓。

但不管怎么说,Hyperliquid已成势力,正在挑战中心化交易所,特别是在被Binance和OKX攻击之后。

如果你在 X(前Twitter)上关注我,可能已经看到我在说协议如何演变为平台时,顺便“带货”了Fluid。核心观点是:协议正面临“基础设施商品化”的风险,而大部分好处被面向用户的应用收割了。

以太坊已经落入商品化陷阱了吗?

要摆脱这个陷阱,协议需要变得像 App Store 那样,让第三方开发者在上面构建产品,让价值留在生态系统里。

Uniswap v4 和 Fluid 都试图通过Hooks来实现这个目标;1inch 和 Jupiter 团队也开始自己做移动钱包。LayerZero 刚刚宣布了 vApps(可组合的链上应用)。

我认为这个趋势只会加速。能聚集流动性、吸引用户、找到变现路径并回馈代币持有者的项目,将成为最大赢家。

我本想多讲一些其他领域的变化,比如稳定币的发展,或者为什么Crypto Twitter(CT)变得越来越“迷茫”,但核心原因是:加密变复杂了,CT也失去了它的Alpha。

以前我们能在CT上随便发个“庞氏游戏”,规则简单又没人管。监管不是搞不懂,就是装作看不见,希望这个行业自己消失。

但年复一年,监管讨论在CT上变得越来越频繁。幸运的是,美国现在正朝“支持加密”的方向发展。稳定币、资产代币化、比特币成为储值工具,都让人感觉我们正在走向大众 adoption 的临界点。

但一切也可能很快改变:美国政府一旦意识到比特币真的在削弱美元霸权,态度可能180度大转弯。

在美国以外,文化与监管环境更复杂:

中国:目前看不到任何转向“支持加密”的迹象(欢迎纠正)。

欧盟:越来越走向“控制”,从福利国家向战争国家转型,很多政策都打着“国家安全”的旗号强行推进。

欧盟现在把加密当成威胁,不是机会:

“欧洲央行警告:美国推加密可能带来金融传染风险”

“欧盟计划到2027年禁止匿名加密账户与隐私币”

“区块链数据无法单独删除?那就干脆删掉整条链”

“欧盟监管机构:持有加密资产的保险公司将面临惩罚性资本规则”

我们需要将各国对加密的态度放在全球政治趋势中评估。现实是:世界正走向去全球化,各国开始关起国门。

“欧盟计划取消对‘投资换国籍’国家的免签政策”

“欧洲法院判决打击黄金签证计划”

“中国在加强政治控制下,出境禁令激增”

目前最大的不确定因素,是加密在“新世界秩序”和这个过渡时期中扮演什么角色。

是资本自由的工具?(特别是在资本管制真正开始时)还是各国会用越来越严苛的法律逼加密就范,走向彻底监管化?

Vitalik 曾发文谈“文化与政治的年轮模型”,指出加密行业仍处于早期阶段,还没像银行法规、知识产权一样“制度化”。

90年代的互联网,是“放任生长”;

2000到2010年代,社交媒体变成“这玩意有害,得管!”;

2020年代,加密与AI正处在“开放 vs 管控”的拉锯中。

政府曾经落后,但现在已经开始追上了。

我当然希望各国拥抱开放的路线。但看着全球在关上国门,我实在无法不担心。