作者:Dio Casares

编译:深潮TechFlow

在近5年的时间里,Strategy花费了408亿美元,相当于冰岛的国内生产总值,购入了超过58万枚比特币。这占比特币供应量的2.9%或几乎10%的活跃比特币(1)。

Strategy的股票代码 $MSTR 在过去三年中上涨了1600%,而同期比特币的涨幅仅约为420%。这种显著增长使得Strategy的估值超过了1000亿美元,并被纳入纳斯达克100指数。

这种巨大的增长也带来了质疑。一些人声称 $MSTR 将成为市值万亿美元的公司,而另一些人则敲响了警钟,人们质疑Strategy是否会被迫出售其比特币,从而引发可能压低比特币价格多年的巨大恐慌。

然而,虽然这些担忧并非完全没有道理,但大多数人对Strategy的运作缺乏基本的了解。本文将详细探讨Strategy的运作方式,以及它究竟是比特币收购的重大风险还是革命性模式。

注意:由于新融资等原因,数据可能与撰写时有所不同。

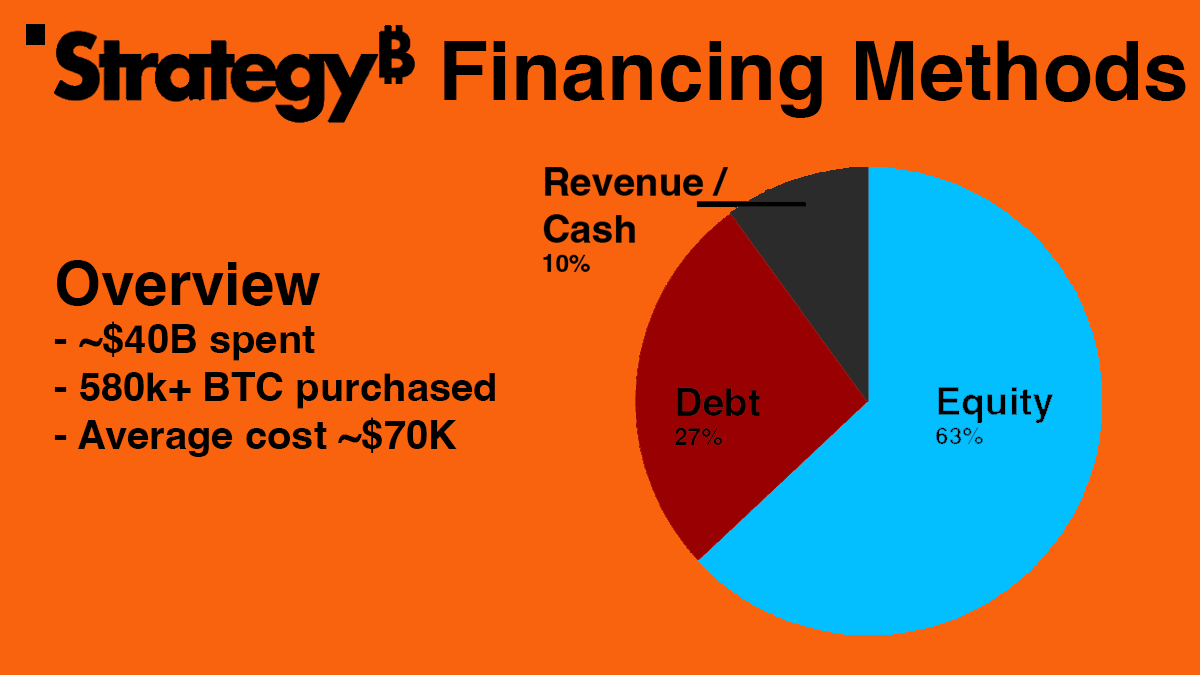

从广义上讲,Strategy主要通过三种方式获取资金以购买比特币:其运营业务的收入、出售股票/股权以及债务。在这三种方式中,债务无疑是最受关注的。人们往往非常关注债务,但实际上,Strategy用于购买比特币的绝大部分资金来自于发行,即向公众出售股票并使用收益购买比特币。

这可能看起来有些反直觉,人们为什么要购买Strategy的股票而不是直接购买比特币呢?其实原因很简单,回到加密货币领域最喜欢的商业类型:套利。

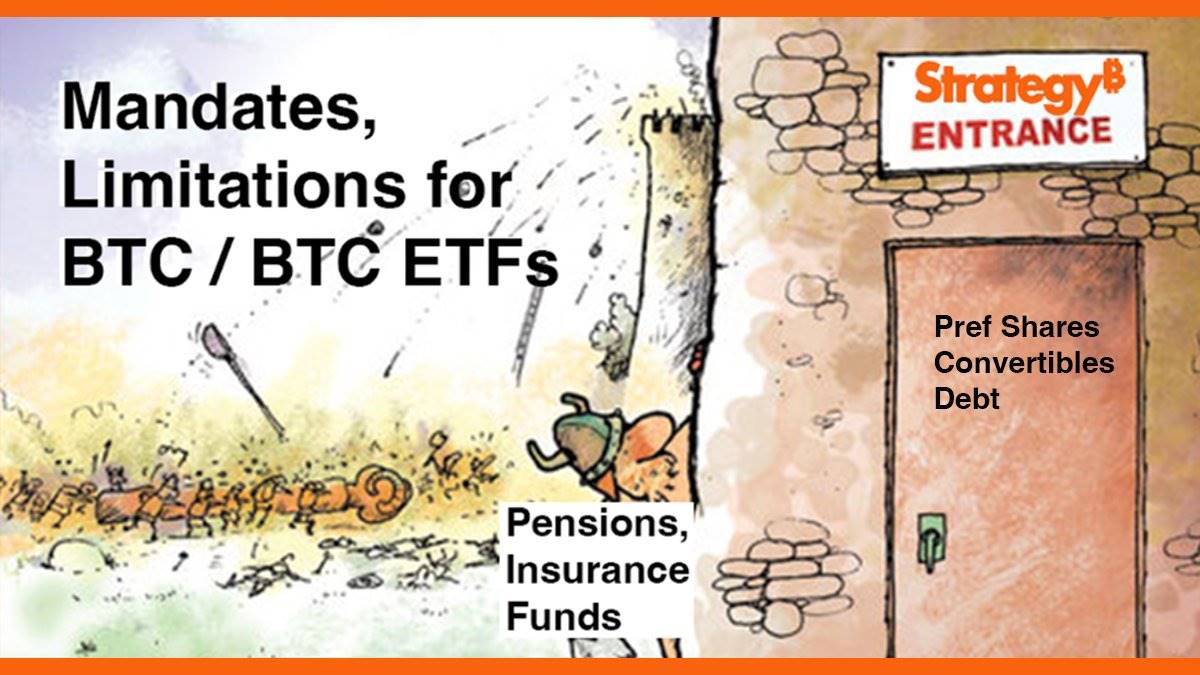

许多机构、基金和受监管的实体受到“投资授权”(mandates)的限制。这些授权规定了公司可以购买和不能购买的资产。例如,信用基金只能购买信用工具,股票基金只能购买股票,而仅做多的基金永远不能做空,等等。

这些授权让投资者能够确信,例如,一个仅投资股票的基金不会购买主权债务,反之亦然。它迫使基金经理和受监管实体(如银行和保险公司)更加负责任,只承担特定类型的风险,而不是可以随意承担任何类型的风险。毕竟,购买英伟达(Nvidia)股票的风险与购买美国国债或将资金投入货币市场的风险是完全不同的。

由于这些授权具有高度保守性,许多停留在基金和实体中的资本被“锁定”,无法进入新兴行业或机会领域,包括加密货币,尤其是无法直接接触比特币,即使这些基金的经理和相关人员希望以某种方式接触比特币。

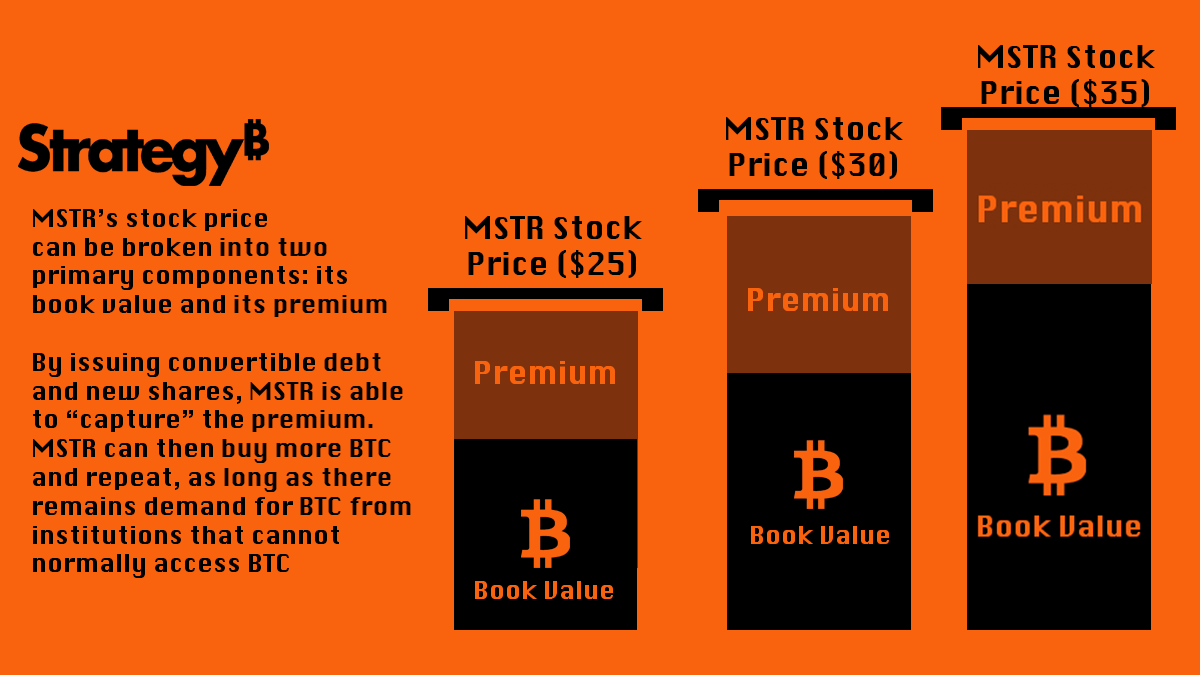

Strategy 的创始人兼执行董事长 Michael Saylor (@saylor)看到了这些实体在希望获得资产敞口与其实际能承担的风险之间的差异,并对此加以利用。在比特币 ETF 出现之前,$MSTR 是这些只能购买股票的实体获取比特币敞口的少数可靠途径之一。这意味着 Strategy 的股票经常以溢价交易,因为对 $MSTR 的需求超过了其股票的供应量。Strategy 不断利用这种溢价,即 $MSTR 股票的价值与每股所含比特币价值之间的差异,来购买更多的比特币,同时增加每股所含的比特币数量。

在过去两年中,如果你持有 $MSTR,你在比特币计价上的“收益”达到了134%,这是市场上规模化比特币投资回报中最高的。Strategy 的产品直接满足了那些通常无法接触比特币的实体的需求。

这是“授权套利”(Mandate Arbitrage)的典型案例。在比特币 ETF 推出之前,如前所述,许多市场参与者无法购买非交易所交易的股票或证券。然而,作为一家交易所上市公司,Strategy 被允许持有并购买比特币($BTC)。即使最近比特币 ETF 已经推出,认为这种策略不再有效是完全错误的,因为许多基金仍被禁止投资 ETF,其中包括管理着25万亿美元资产的大多数共同基金(Mutual Funds)。

一个典型的案例研究是 Capital Group 的 Capital International Investors Fund(CII)。该基金管理着5090亿美元的资产,但其投资范围被限制在股票领域,不能直接持有商品或 ETF(比特币在美国大多被视为一种商品)。由于这些限制,Strategy 成为 CII 用于获取比特币价格波动敞口的少数工具之一。事实上,CII 对 Strategy 的信心非常高,以至于其持有约12%的 Strategy 股票,使 CII 成为最大的非内部股东之一。

除了积极的供应状况,Strategy 在其承担的债务方面也具有一定的优势。并非所有债务都是一样的。信用卡债务、抵押贷款、保证金贷款,这些都是截然不同的债务类型。

信用卡债务是个人债务,取决于你的工资和还债能力,而不是资产支持,并且年利率通常高达 20% 以上。保证金贷款通常是以你已有的资产(通常是股票)作为抵押发放的贷款,如果你的资产总价值接近你欠款的金额,你的经纪人或银行可能会没收你的全部资金。而抵押贷款则被视为债务中的“圣杯”,因为它允许你用贷款购买通常会升值的资产(如房子),同时只需支付每月的贷款利息(即按揭还款)。

尽管这并非完全无风险,尤其是在当前的利率环境下,利息可能会累积到不可持续的程度,但相较其他类型的贷款,它依然是最灵活的,因为利率较低,只要按时支付月供,资产就不会被没收。

通常来说,抵押贷款仅限于住房。然而,企业贷款有时也可以类似于抵押贷款运作,即在规定的时间内支付利息,而贷款本金(即贷款的初始金额)仅需在该期限结束时偿还。尽管贷款条款可以有很大差异,但通常只要按时支付利息,债务持有人无权出售公司的资产。

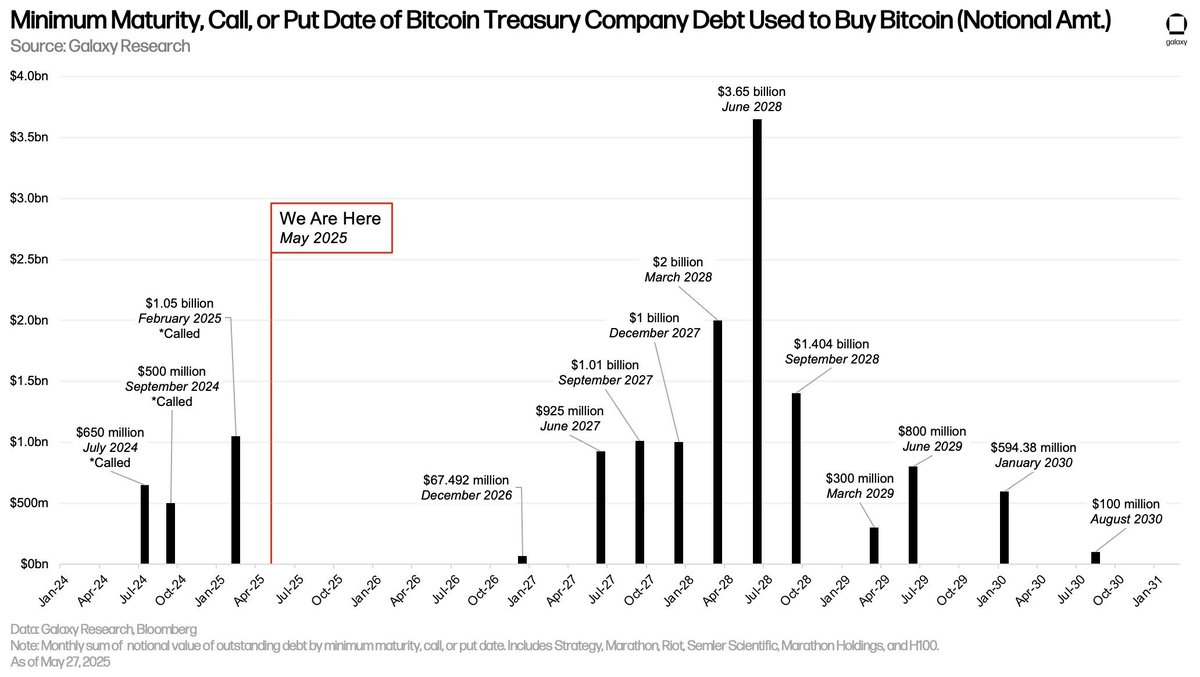

图表来源:@glxyresearch

这种灵活性使像 Strategy 这样的企业借贷者能够更轻松地应对市场波动,这也让 $MSTR 成为一种“收割”加密市场波动性的方式。然而,这并不意味着风险被完全消除了。

Strategy 并不是在杠杆业务中,而是在套利业务中。

尽管目前确实持有一定的债务,但比特币价格需要在五年内跌至每枚约 15,000 美元,才会对 Strategy 构成严重风险。随着“金库公司”(指复制 Strategy 比特币累积策略的公司)的扩张,包括 MetaPlanet、@DavidFBailey 的 Nakamoto 等多家公司,这将成为另一个话题的重点。

然而,如果这些金库公司为了相互竞争而停止收取溢价,并开始承担过量的债务,那么整个局面将发生变化,并可能带来严重后果。