加密市场不缺聪明的代码,缺的是一条所有人都必须遵守的底线。 撰文:Daii我一直说:当下的加密市场更像一片「狂野西部」。...

撰文:Daii

我一直说:当下的加密市场更像一片「狂野西部」。

最刺眼的证据,就是「插针」。它不是玄学,而是深度稀薄 + 杠杆连锁强平 + 场内撮合偏好叠加后的结果:价格在关键毫秒被猛砸到你的止损位,仓位被扫光,只留下 K 线里那根又长又细的「烛芯」——像一针冷不丁扎下去。

在这种环境里,缺的不是运气,是底线。传统金融早就把这条底线写进制度——禁止交易穿透(Trade-Through Rule)。它的逻辑极朴素,也极有力:

当市场上明明存在更好的公开价格时,任何经纪商或交易所都不得置若罔闻,更不得把你的订单以更差的价格成交。

这不是道德劝说,而是可追责的硬约束。2005 年,美国证监会(SEC)把这条底线明确写进 Reg NMS Rule 611:所有市场参与者(其中交易中心不得穿透受保护报价,经纪商另负有 FINRA 5310 的最佳执行义务)必须履行「订单保护」,优先给到最优可得价格,并对路由与执行留痕、可核验、可问责。它并不承诺「市场不波动」,但确保波动之中你的成交不被无端「劣化」——更好的价格在别处可拿,就不能让你在本场所被随意「就地撮合」。

很多人会问:「这个规则能防插针吗?」

直话直说:它不能消灭长针,但能切断「长针对你成交」的伤害链。

想象一个一眼能懂的场景:

同一时刻,交易所 A 出现下插针,瞬间把 BTC 砸到 $59,500;

交易所 B 仍有 $60,050 的有效买单挂着。

你的止损市价单如果被「就地」在 A 成交,你就按针尖价出局了;有了订单保护,路由就必须把你的单子送去 B 的更优买价,或者拒绝在 A 的劣价成交。

结果:针还在图上,但它不再是你的成交价格。这就是这条规则的价值所在——不是灭针,而是让针扎不到你。

当然,合约爆仓触发本身,还需要标记价 / 指数、波动带、竞价重启、反 MEV 等配套去治理「针的生成」。但成交公平这块,「禁止交易穿透」的底线几乎是唯一能立刻提升体验、可落地、可审计的抓手。

遗憾的是,加密市场至今没有这样的底线。一表胜千言:

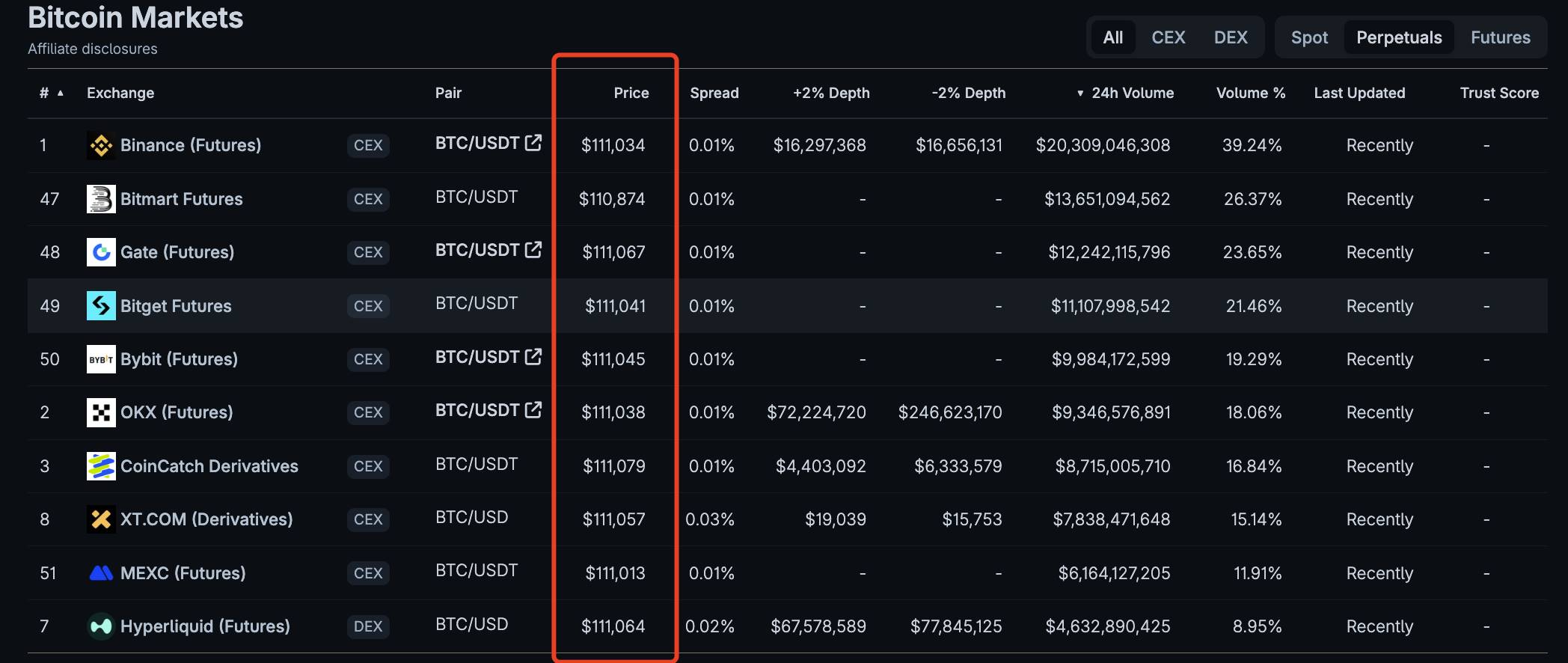

通过上面这张 BTC 的永续合约报价表,你会发现成交量最大的前十名交易所的报价没有一个是一样的。

当前的加密市场格局是高度碎片化的:数百家中心化交易所、数以千计的去中心化协议,价格彼此割裂,再加上跨链生态的分散和杠杆衍生品的主导,使得投资者想要一个透明、公允的成交环境,比登天还难。

你可能好奇,我为什么现在提出这个问题呢?

因为 9 月 18 日,美国证监会(SEC)将召开一次关于禁止交易穿透规则的圆桌会议,讨论它在全国市场系统(NMS)里的得失与去留。

这件事看似只与传统证券相关,但在我看来,它也给加密市场提了一个醒:如果在集中度极高、规则成熟的美股体系里,交易保护机制都需要被反思和升级,那么在更碎片、更复杂的加密市场里,普通用户就更需要最基本的保护线了:

加密市场提供方(包括 CEX 和 DEX),任何时候,都不能无视更优公开价格,不能让投资者在本可避免的情况下被劣价成交。 只有这样,加密市场才能从「狂野西部」走向真正的成熟与可信。

这事现在看起来像个天方夜谭,说它是痴人说梦也不为过。但是,当你了解了禁止交易穿透规则的建立给美股市场带来的好处就会明白,这事即使再难,也值得一试。

回过头看,这条规则的建立经历了一个完整的链条:从 1975 年的立法授权,到 交易所际交易系统(ITS)的互联实验,再到 2005 年的全面电子化跃迁,最后在 2007 年分阶段执行。它并不是要消灭波动,而是要确保在波动里,投资者依旧能拿到应得的更优价格。

在上世纪六七十年代,美国股市面临的最大问题就是割裂。不同交易所、做市网络各自为政,投资者根本无法确定哪里能拿到全市场「当下最优的价格」。

1975 年,美国国会通过了《证券法修正案》,首次明确提出要建立「全国市场系统(NMS)」,并要求 SEC 主导搭建一个能够打通各个交易场所的统一框架,目标是提升公平性和效率【国会网、sechistorical.org】。

有了法律授权,监管层和交易所推出了一个过渡性的「互联电缆」——交易所际交易系统(ITS)。它像一根把交易所串起来的专用网线,让不同场所之间可以共享报价和路由,避免在本场所以劣价成交时,隔壁更优的价格被忽视【SEC、Investopedia】。

虽然 ITS 随着电子化交易兴起逐渐淡出,但「不许无视更优价」的理念,已经深深埋下。

进入 90 年代,互联网和小数点定价(decimalization)让交易变得更快、更碎片化,旧的半人工体系彻底跟不上节奏。2004–2005 年,SEC 推出历史性的新规——Regulation NMS。它包含四大核心条款:公平接入(Rule 610)、禁止交易穿透(Rule 611)、最小报价单位(Rule 612)、市场数据规则(Rule 603)【SEC】。

其中,Rule 611 也就是著名的「订单保护规则」,白话解释就是:当别的场所已经挂出了更优的受保护报价,你这里不能用更差的价格把单子撮合掉。而所谓「受保护报价」,必须是可即时自动执行的报价,不能是人工处理的慢单【SEC Final Rule】。

为了让这一规则真正可落地,美国市场还建立了两块关键「地基」:

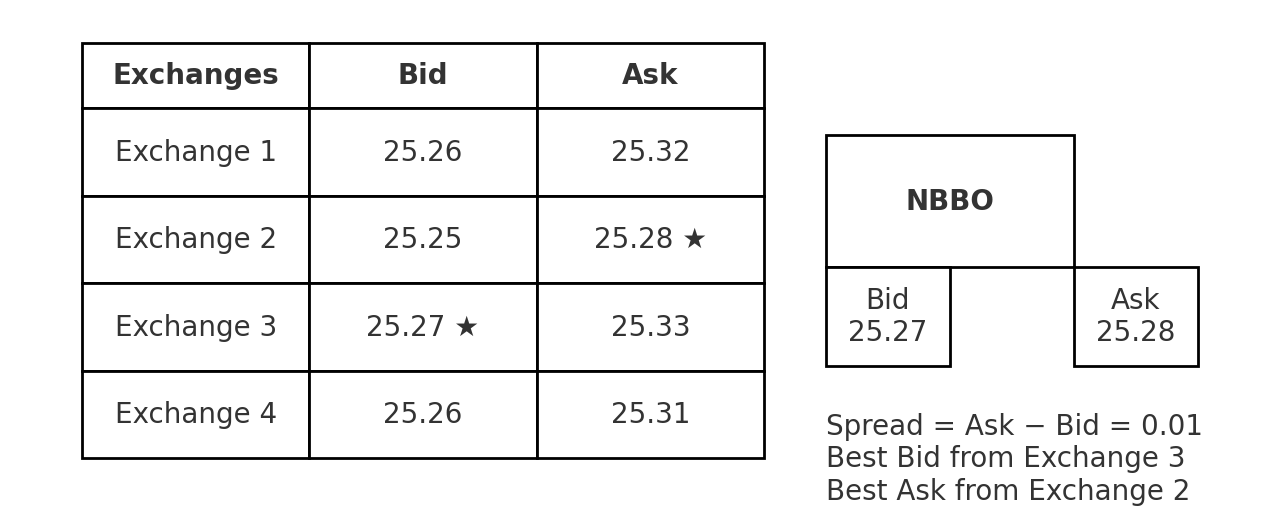

NBBO(National Best Bid and Offer,全国最佳买卖价):把所有交易所的最佳买价和最佳卖价组合起来,成为衡量是否「穿透」的统一标尺。例如,上图 Exchange 3 的 25.27 是最佳买价,Exchange 2 的 25.28 是最佳卖价。

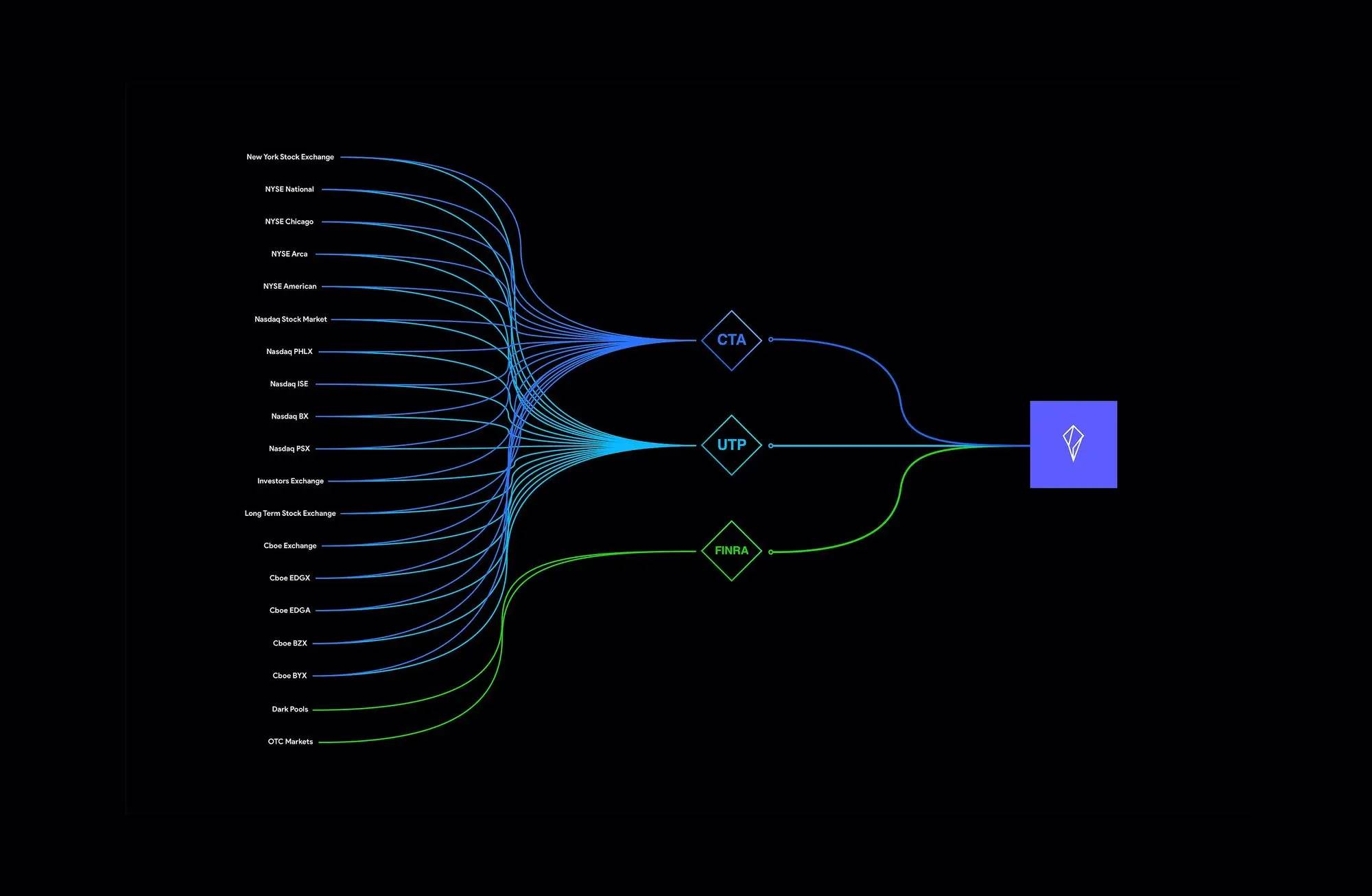

SIP(Securities Information Processor,证券信息处理器,如上图):负责实时汇总并发布这些数据,成为全市场的「单一事实来源」【Federal Register、SEC】。

Reg NMS(Regulation National Market System) 于 2005 年 8 月 29 日生效,并在 2007 年 5 月 21 日率先在 250 只股票上执行 Rule 611,同年 7 月 9 日全面推广至所有 NMS 股票,最终形成了行业级的「不得穿透更优价」的操作习惯【SEC】。

当然,这并非一路顺风顺水。当年 SEC 委员 Glassman 和 Atkins 就提出过反对意见,认为只盯显示价可能忽视交易的净成本,甚至可能削弱市场竞争【SEC Dissent】。但大多数委员依旧支持这项规则,理由很清楚:即便有成本和效率的争论,「禁止交易穿透」至少确保了一个最基本的底线——

投资者不会在明明有更好价格的情况下,还被迫接受劣价成交。

这就是为什么,直到今天,Rule 611 依然被认为是美国证券市场「最佳执行生态」的支点之一。它让「更好价格不能被无视」从一句口号,变成了可以被监管审计、可以事后追责的现实规则。而这条底线,也正是加密市场所缺失、却最值得借鉴的部分。

先把问题说白:在加密市场里,你下单的那一刻,未必有人替你「张望全场」。不同交易所、不同链、不同撮合机制像一座座孤岛,价格各唱各的调。结果就是——明明别处有更好价,你却被「就地撮合」成了劣价。这在美股由 Rule 611 明令禁止,但在加密世界并没有统一的「兜底线」。

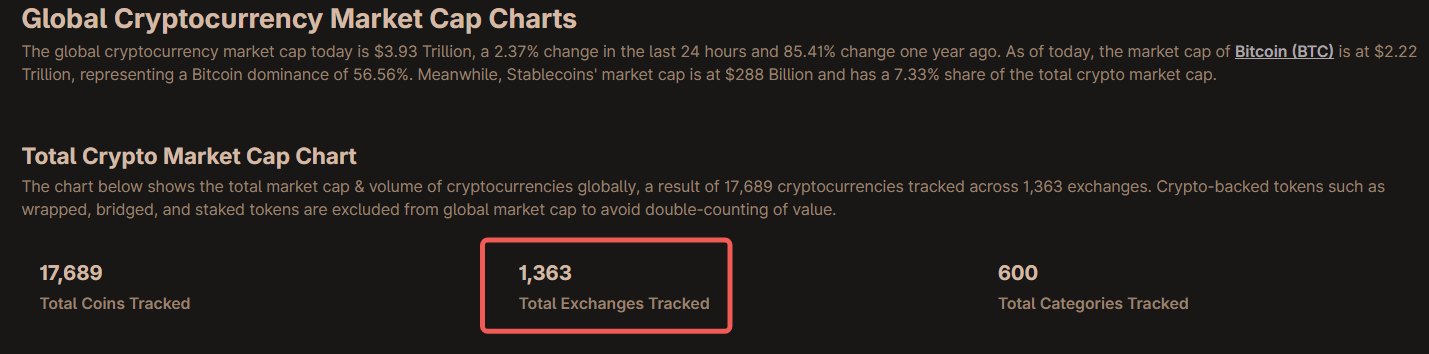

放眼当下,全球被统计在册的加密交易场所动辄上千:仅 CoinGecko 的「全球图表」就显示追踪 1,300+ 交易所(如下图);而 CoinMarketCap 的现货榜单也长期显示两百余家在活跃报量——这还不含各类衍生品与链上 DEX 的长尾场所。这样的版图,意味着没有谁能天然看到「全市场最优价」。

传统证券靠 SIP/NBBO 合成「全场最佳价带」;而在加密里,官方的合并价带并不存在,连做数据的机构都直言「加密没有『官方 CBBO』」。这就让「哪里更便宜 / 更贵」变成事后才知道的事。(CoinGecko, CoinMarketCap, coinroutes.com)

加密交易里,衍生品长期占大头。

多份行业月报显示,衍生品占比常年在 ~67%–72% 区间波动:例如 CCData 系列报告先后给出 72.7%(2023/3)、~68%(2025/1)、~71%(2025/7) 等读数。

占比越高,越容易在高杠杆与资金费率的推动下出现瞬时极端价(「插针」);一旦你的平台不去比价、不算净价,就可能在更好价可得的同一时刻,被劣价「就地成交」。

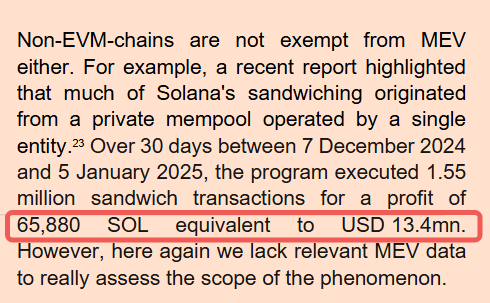

而在链上,MEV(最大可提取价值)又叠加了一层「隐性滑点」:

欧洲证监局(ESMA)2025 年报告统计,仅 2024/12–2025/1 的 30 天里,夹击(sandwich)交易就达 155 万笔、利润 65,880 SOL(约 1,340 万美元);(esma.europa.eu)

学术统计亦显示单月十余万次夹击、千万美元级的相关 Gas 成本。

对普通交易者而言,这些都是真金白银的「执行损耗」。(CoinDesk Data, CryptoCompare, The Defiant, CryptoRank, arXiv)

如果你想了解 MEV 攻击是如何发生的,可以看一下我的这一篇《MEV 三明治攻击全解析:从排序到闪兑的致命链条》,这里详细拆解了一次 MEV 攻击是如何让交易者损失 21.5 万美元的。

好消息是,市场已经长出了一些「自救」的原生技术:

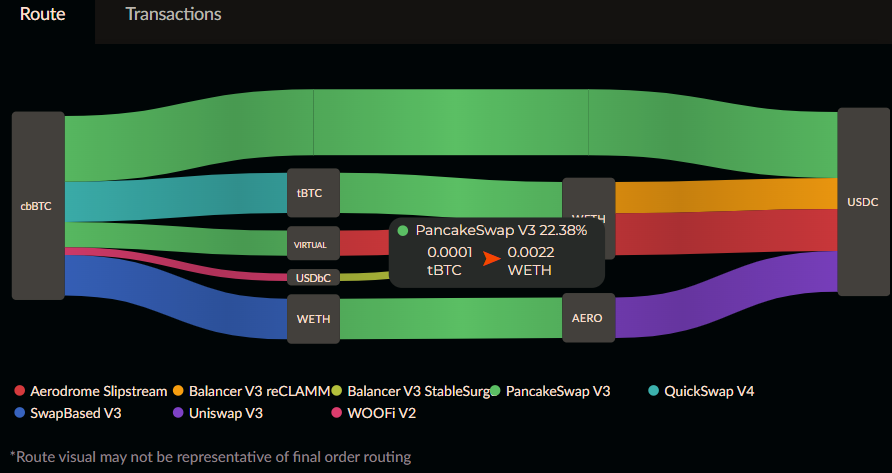

聚合与智能路由(如 1inch,Odos)会扫描多池 / 多链,拆单并把 Gas 与滑点算进「真实成交成本」,力求拿到更好的「净价」;(portal.1inch.dev, blog.1inch.io)

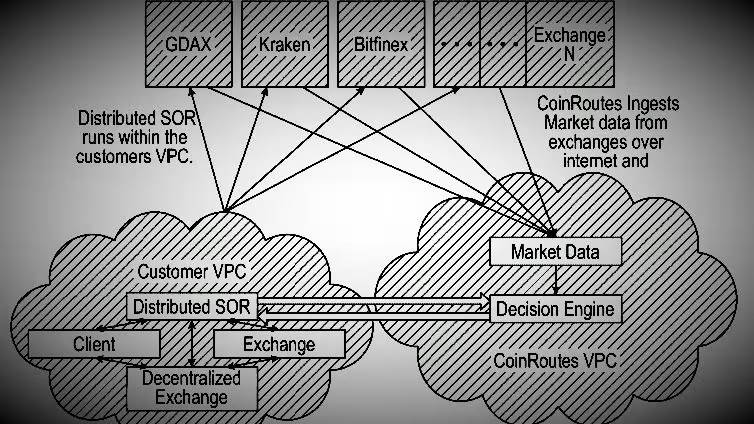

私营「合并最佳价带」(如 CoinRoutes 的 RealPrice/CBBO)把数十家场所的深度与费用实时合成为「可交易、已计费的参考净价」,甚至被 Cboe 引入做指数与基准。这些都证明:「找得到更好价」在技术上是可行的。(Cboe Global Markets, Cboe, coinroutes.com)

但坏消息是:没有「禁止穿透」的底线,这些工具只是自愿选择,平台完全可以不查不比就把你的单子「原地撮合」。

而在传统证券里,最佳执行早被写成合规义务——不仅看价格,还要权衡速度、成交可能性、费用 / 返佣,并进行「定期、严格」的执行质量评估;这正是 FINRA Rule 5310 的精神。把这条「原则 + 可核验」引入加密,才是真正把「更好价不能被无视」从口号变成承诺的关键一步。(FINRA)

一句话:

加密市场越碎片、越 24/7、越衍生品化,普通人就越需要一条「不得无视更优公开价格」的底线规则。

它不一定要复制美股的技术细节;但至少要把「不得穿透」上升为明示义务,要求平台要么给出更优净价,要么给出可以复核的理由与证据。当「更好价」变成可验证、可追责的公共承诺,「插针」带来的冤枉损失,才有望被真正按下去。

短答案:能,但不能生搬硬套。

复制美股那套「NBBO+SIP+ 强制路由」的机械版本,在加密里几乎走不通;但把「不得无视更优公开价格」上升为原则义务,再配上可验证的执行证明与市场化的合并价带,是完全可行、而且已经有「半成品」在民间跑着的。

难点主要有三:

没有「统一大屏」(SIP/NBBO)。美股之所以能防穿透,是因为所有交易所把数据喂进证券信息处理器(SIP),全市场就有了全国最佳买卖价(NBBO)这个「同一把尺」可用;而加密没有官方行情带,价格被切成许多「信息孤岛」。(Reg NMS 的市场数据与合并磁带,是 2004–2020 年持续打磨出来的基建。(Federal Register, 美国证券交易委员会 ))

结算「终局性」不一样。比特币常用「6 次确认」才相对稳妥;以太坊 PoS 依赖 epoch 终局性,需要一定时间把区块「钉死」。当你定义「受保护报价可即时执行」时,链上「可执行 / 可最终」的含义和延迟,必须重新写明白。( 比特币百科, ethereum.org)

极度碎片化 + 衍生品主导。仅 CoinGecko 就追踪 1,300+ 家交易所,CMC 的现货榜常年 ~250 家;再算上 DEX 与长尾链,上下游更碎。衍生品常年占交易量 2/3–3/4,波动被杠杆放大,「插针」与瞬时偏离更频繁。(CoinGecko, CoinMarketCap, Kaiko, CryptoCompare)

别被「没有官方行情带」吓住——民间已有「合并价带」的雏形。

CoinRoutes RealPrice/CBBO: 把 40+ 家交易所的深度、费用、数量约束实时合成,做成可交易的合并最佳价;Cboe 早在 2020 年就签了独家授权,用于数字资产指数和基准。也就是说,「把分散价路由到更优净价」在工程上是成熟的。(Cboe Global Markets, PR Newswire)

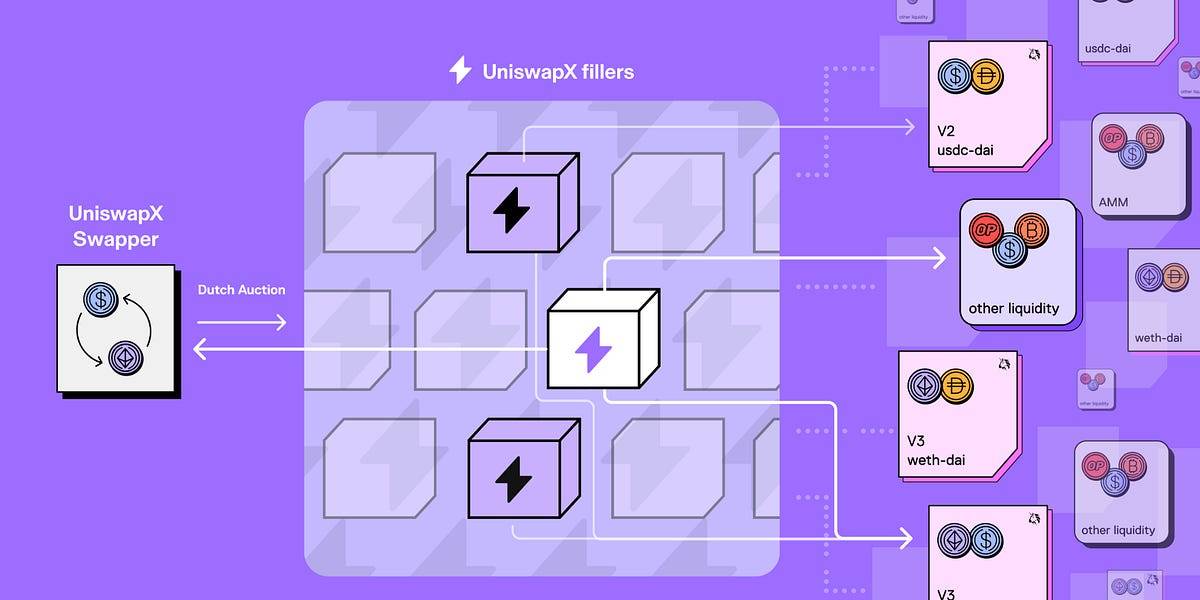

聚合器与智能路由(如上图):会拆单、跨池 / 跨链找路径,把 Gas 与滑点算进真实成交成本;UniswapX 进一步用拍卖 / 意图聚合链上 + 链下流动性,带上失败零成本、MEV 保护、可扩展跨链等能力,本质上就是在追求「可验证的更优净价」。(blog.1inch.io, portal.1inch.dev, Uniswap 文档 )

和美股不同,我们不强行造全球 SIP,而是分三层推进:

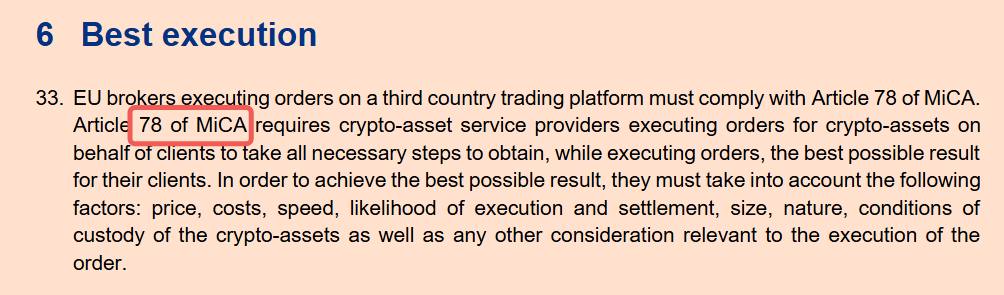

原则先行(同一合规圈层): 在单一司法辖区的合规平台 / 经纪 / 聚合器之间,确立「不得穿透更优公开价格 / 净价」的明确义务。什么叫「净价」?不只看屏幕上的名义价,还要把费用、返佣、滑点、Gas、失败重试成本都算进去。欧盟 MiCA 第 78 条 已经把「最佳结果」写成法定清单(价格、成本、速度、执行与结算可能性、规模、托管条件等);这一原则性口径,完全可以成为「加密版防穿透」的锚。(esma.europa.eu, wyden.io)

市场化合并价带 + 抽查校验: 监管认可多家私营「合并价带 / 参考净价」作为合规基线之一,比如前述 RealPrice/CBBO;关键不是指定「唯一数据源」,而是要求方法学透明、覆盖披露、冲突说明,并进行随机比对 / 外部抽查。这样既避免「一家独大」,又给了从业者清晰的可验证标尺。(Cboe Global Markets)

「最佳执行证明」与周期性对账 :平台与经纪必须留痕:当时搜过哪些场所 / 路径、为什么放弃某条更优名义价(比如结算不确定、Gas 过高)、最终成交净价与预估差异。参考传统证券,FINRA Rule 5310 要求「逐单或『定期且严格』」的执行质量评估(至少按季度、按品类),加密也应采纳同等级的自证与披露。(FINRA)

原则是「不得无视更优公开价格」,但实现路径要技术中立。这也是美国这次重开 Rule 611 圆桌的启示:连在集中度很高的美股,订单保护都在被反思如何升级,更不能在加密里搞「一刀切」。( 美国证券交易委员会, Sidley)

那么,落地会长什么样?给你一张「操作感」很强的图景(想象一下):

你在合规 CEX/ 聚合器下一笔单。系统先查询多家场所 / 多链 / 多池,调用私营合并价带作参考,对每条候选路径都计入费率、滑点、Gas、预期终局时间;若某路径名义价更好但终局性 / 费用不达标,系统明确写入理由并保留证据。

系统选择综合净价更优且可及时成交的路线(必要时拆单)。若它没有把你路由到当时更优净价,事后报表会亮红灯,成合规风险点,被抽查到就要解释甚至赔付。

你能看到简明的执行报告:最优可得净价 vs 实际净价,路径对比,预估与实际滑点 / 费用,成交时间与链上终局性。对「插针」最敏感的小白,也能据此判断:我是不是被「就地劣价」了?

最后,再把「担心点」说透:

「没有全球 NBBO 就干不了?」 并不需要。MiCA 已经把「最佳执行」原则落到加密服务商(CASP)身上,强调价格、成本、速度、执行 / 结算可能性等多维;美股的自证 + 抽查传统也能拿来用。用多家合并价带 + 审计对账就能建立「共识价带」,而不是逼出一个「中央磁带」。(esma.europa.eu, FINRA)

「链上有 MEV、会不会仍被吃滑点?」 这正是 UniswapX 之类协议(如上图)要解决的问题:MEV 保护、失败零成本、跨源竞价,把原本「矿工 / 排序者」拿走的边际,尽可能返还为价格改进。你可以把它理解为「技术版的订单保护」。(Uniswap 文档, Uniswap)

结论一句话:

在币圈落地「防穿透」,路径不是复制美股的机器规则,而是以 MiCA/FINRA 级别的原则义务为锚,结合私营合并价带与链上可验证的「最佳执行证明」,先从同一监管围栏内起步,再逐步外扩。只要把「更优公开价格不能被无视」变成可审计、可追责的承诺,哪怕没有一根「全球总线」,我们也能把「插针」的伤害压下去,把散户该拿的那一分钱,尽量从系统里找回来。

加密市场不缺聪明的代码,缺的是一条所有人都必须遵守的底线。

禁止交易穿透并不是要把市场拴住,而是要把权责捋顺:平台要么把你送到更优净价,要么拿出可核验的理由与证据。这不是「限制创新」,恰恰是给创新铺路——当价格发现更公平、执行更透明,真正有效率的技术和产品才会被放大。

别再把「插针」当成行情的宿命。我们需要的,是一套技术中立、结果可证、分层推进的加密版「订单保护」。把「更优价格」从可能性,变成可审计的承诺。

只有更优价格「不得被无视」,加密市场才算成年。