如果按「1.0/2.0/3.0」划代,RWA(现实世界资产)代币化,应该已经走过了两个阶段。1.0 时代是「非标资产上链」,如代币化房产、黄金;2.0 时代则是「利率产品上链」,如上一轮周期中涌现的收益稳定币/代币化美债基金(T-Bills)等等。而 3.0 ...

如果按「1.0/2.0/3.0」划代,RWA(现实世界资产)代币化,应该已经走过了两个阶段。

1.0 时代是「非标资产上链」,如代币化房产、黄金;2.0 时代则是「利率产品上链」,如上一轮周期中涌现的收益稳定币/代币化美债基金(T-Bills)等等。

而 3.0 时代,则是「结构化金融产品代币化」甚至更多元的 TradFi 与 Crypto 融合,其中最具颠覆性的标志,就是股票代币化/ETF 代币化的实践,也就是传统资本市场中最核心、最复杂的结构化资产,正在进入链上世界。

Crypto 登陆传统金融(TradFi)的进程,是 RWA 3.0 发生的前提。

所以这场变革,其实应该追溯到 2024 年美国证券交易委员会(SEC)正式批准比特币现货 ETF 上市开始,随后迅速蔓延到以太坊(ETH)ETF 获批,以及向 Solana 甚至 Doge 等更多加密资产蔓延,Crypto 作为一种「可交易标的」的地位在传统金融体系中得到了最终确认。

这个前提所带来的最大变量,无疑就是机构流动性涌入,它彻底解决了大型机构投资者和传统基金对合规和托管的顾虑,有效引入了万亿级别的资金,将加密货币从「非主流资产」转变为「可交易标的」。

当然对此前只接触过传统投资者而言,也意味着投资门槛大大降低,可以通过熟悉的证券账户,像买卖股票一样买卖加密货币,极大地降低了入场门槛。

据 SoSoValue 数据,截止发文时,比特币现货 ETF 总资产净值近 1500 亿美元,ETF 净资产比率(市值较比特币总市值占比)达 6.81%,历史累计净流入达 619 亿美元,从这个角度看,从 2024 年开始的「ETF 化」已经让 Crypto 成功走完了「被 TradFi 接受」的第一步。

来源:sosovalue

而 RWA 3.0,则要走第二步,即让 TradFi 资产具备「原生加密功能」,重点就是今年以来一直站在叙事漩涡中心的美股 RWA 代币化:

像 Robinhood 等相继宣布在区块链上支持美股交易,并计划上线自研公链,与此同时,Kraken 等也纷纷上线 AAPL、TSLA、NVDA 等美股代币交易对,掀起一股链上股票交易热潮(延伸阅读:《「股票代币化」热潮背后:Tokenization 叙事的演化路线图》)。

从贝莱德(BlackRock)等传统金融巨头探索将 ETF 代币化,以及 Ondo Finance 等 Web3 协议上线代币化股票/ETF,都标志着证券这个全球最大的金融资产类型,正在与区块链进行深层耦合。

这场融合的核心意义在于,它不仅将加密货币送上了传统金融的快车道(ETF 上市),也正在将传统股票和 ETF 赋予原生加密资产的超能力。

当然,从本质上讲,将美股、黄金等 RWA 资产搬到链上,只是完成了资产的「数字化封装」,解决了资产的发行和跨地域流转问题,但如果代币化资产只能静置在钱包中流转,而无法被组合使用,便失去了区块链的可组合性优势。

因此真正的颠覆,并非让我们能在链上「买」到什么,而是能「创造」出什么样的新物种和新玩法。

简言之,RWA 多元化图景的关键,在于应用和流动性(延伸阅读《超越代币化,从上链迈向流动性的 RWA 金融化终局》)。

客观而言,2024 年开始,从 Crypto ETF 的金融化试验,到「币股结合」的结构创新,再到「股币融合」的反向延伸,RWA 的想象空间正在被不断拓宽,但 Crypto ETF、币股都只能是资本市场的包装或挂钩游戏,只有从币股开始,才算是重新定义资产边界的结构创新。

所谓「币股结合」(Crypto × Equity),并非简单混搭,而是在区块链基础设施下重塑资产类别的一种可能路径,尤其是将传统证券的份额和权利映射到区块链上的价值,释放了传统金融无法比拟的潜力:

混合资产组合:组合产品中既包含股票代币、ETF 代币,也包含主流加密资产,例如将科技股 + ETH 组成一个代币化复合资产,为用户提供全新的风险分散和收益结构;

股权衍生质押:这是最具颠覆性的应用方向之一,用户可以持有股票型代币并在 DeFi 协议中质押(Staking),以此为抵押物获得借贷或参与衍生交易,实现资产的双重增效;

跨界流动性耦合:譬如股票代币市场可引入 DeFi 流动性机制,通过 AMM 或订单簿将其与加密资产对接,将传统金融的流动性引入 DeFi,打破华尔街的交易时间限制(实现 7×24 小时交易);

这种融合,将促使传统金融的资产定价机制和加密金融的流动性机制发生深度交织,带来新的资金曲线和套利机会,甚至可以直白的说,这样的金融结构,在传统体系中几乎不可能存在,但在区块链上,却天然具备实现条件,不仅提升了资本效率,更让资产「活」起来。

所以 RWA 其实代表着一种「增量资本叙事」,它不仅能为 DeFi 提供更稳定、低相关的优质抵押品,更意味着区块链世界与现实金融体系的第一次真正握手。

从更长远的角度来看,未来十年,RWA 或将成为 Crypto 走向现实经济、实现主流化 adoption 的决定性转折点(延伸阅读《Crypto 走向「外循环」,RWA 为什么是 Web3 的「历史性班车」?》)。

然而,关于 Crypto 与 TradFi 继续深度融合后的 RWA 格局,却并非全是乐观因素。

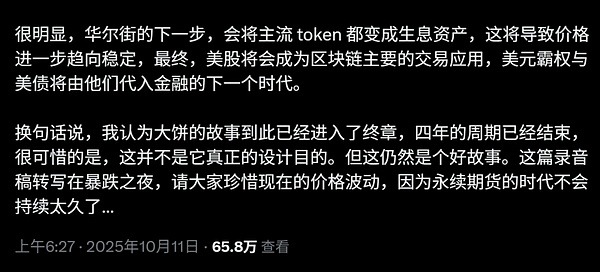

可以说,当 Crypto 资产逐步「华尔街化」与「机构化」,其底层逻辑也正在发生深刻变化,正如数字游民郭宇 guoyu.eth 分享的观点,在机构资本和合规产品主导的市场中,Crypto 原生资产所代表的已不再是草莽时代的超额收益,而是一个波动极高但边际回报递减的市场,流动性红利开始让位于结构性机会。

这意味着在 RWA 3.0 的新格局下,美股等 TradFi 资产,反而会重新挤压链上 Altcoin 等 Crypto 原生资产的空间(延伸阅读《回撤、出清与复苏,美股、A 股、Crypto 的 4 年周期启示录》)。

资产选择逻辑转变:投资者从追求 Alt 的流动性溢价,转向追求「可验证、高确定性」的价值;

稀缺的确定性: 和 Alt 相比,美股的确定性、信息透明度与制度成熟度更高,优质资产的回撤更小、反弹更快,且由于企业盈利可验证,政策周期可预期,消息面的逻辑总能挖出来;

从投资角度看,这种确定性,恰恰是当下流动性环境下最稀缺的价值。

而 RWA 3.0 的意义,就在于将这种稀缺的确定性价值,以最高的效率和可组合性,引入 Crypto 生态。

RWA 的终极目标,是建立一个统一、高效、无壁垒的全球金融基础设施。

代币化通过打破了「币」和「股」的界限,创造了金融乐高的下一阶段,有望加速这一进程。但与此同时,风险也不可忽视——监管、流动性、托管和链下资产证明等挑战仍在,RWA 3.0 的终局,仍是一场长期博弈。

唯一可以确定的是,当金融的确定性与 Crypto 的开放性相遇,一个去中介化、全球互联的资本秩序,有望在链上重构。