本月初,Robinhood 等相继宣布在区块链上支持美股交易,并计划上线自研公链,与此同时,Kraken 等也纷纷上线 AAPL、TSLA、NVDA 等美股代币交易对,掀起一股链上股票交易热潮。

但它真的是新概念吗?

实际上,这场看似突如其来的 Tokenization 狂潮,背后是加密世界长达七年的资产上链演进史——从早期的合成资产实验,到稳定币的现实落地,再到 RWA(现实世界资产)结构化接入,「资产 × 区块链」这条叙事主线从未中断,只是如今正迎来一次更现实、更机构化的重启。

新瓶装旧酒的美股代币化

表面看,股票代币化似乎是 Web3 世界的新风口,但它其实更像是旧叙事的再度回潮。

经历过上一轮链上繁荣周期的用户,应该还记得 Synthetix、Mirror 等项目率先探索出的一整套合成资产机制,其中用户可通过超额抵押原生加密资产(如 SNX、UST),在链上铸造锚定美股、法币、指数甚至商品的「合成资产」(如 sAAPL、mTSLA),实现无需中介的资产交易体验。

这一模式的最大优势在于无需真实资产托管与清算、无对手方撮合、无限深度和零滑点体验,但理想很丰满,现实却骨感——预言机失真、资产波动剧烈、系统性风险频发,加之缺乏现实监管接轨,导致这种「合成资产」逐步退出历史舞台。

如今,美股代币化的热潮,等于是从「资产合成」走向了「实股映射」,算是代币化叙事迈入「链下真实资产对接」的新阶段。

以 Robinhood 等推出的美股代币交易产品为例,从披露的信息看,背后牵动的是真正股票资产的上链通道与结算结构的再造,即实股托管,资金经由合规券商流入美股。

客观上讲,该模式下的美股代币化虽然在合规路径、跨境运营等层面仍有诸多挑战,但对用户而言,算得上一个全新的链上投资窗口:

无需开户、无需身份验证、无地理限制,只需一部加密钱包与一笔稳定币,即可绕开传统券商的繁琐流程,在 DEX 上直接交易美股代币,实现 7×24 小时交易、秒级结算、全球无界接入,这种体验对于全球投资者,尤其是非美国居民而言,是传统证券体系所难以企及的。

这一逻辑的成立,依赖于区块链作为「清结算 + 资产确权」基础设施的能力,也体现了 Tokenization 从技术尝试走向用户实际使用的巨大跨越。

更进一步,如果从更宏观的视角来看,「美股代币化」不过是 RWA(现实世界资产)代币化进程中的一个子集,它所折射的正是自 2017 年 Tokenization 概念兴起以来,资产上链叙事从代币发行到合成资产,再到 RWA 锚定的持续演化。

回顾 Tokenization 的发展脉络不难发现,它几乎贯穿了加密世界每一轮基础设施革新和叙事演进的核心主线。

可以说,从 2017 年的「代币发行热潮」到 2020 年的「DeFi Summer」,再到近年的「RWA 叙事」与最新的「美股代币化」落地,基本可以梳理出一条相对清晰的链上资产演化路径。

其中,Tokenization 最早的大规模实践,始于 2017 年的代币发行热潮,彼时「代币即股权」的理念点燃了无数创业项目的融资想象力,以太坊则为其提供了低门槛的发行与募资工具,使得 Token 成为一种代表未来权利(股权、使用权、治理权)的数字化凭证。

然而在缺乏明确监管框架、价值捕获机制缺失、信息严重不对称的背景下,大量项目沦为空气币泡沫,最终随牛市退潮而偃旗息鼓。

时间来到 2020 年,DeFi 的爆发标志着 Tokenization 应用的第二次高潮。

以 Aave、MakerDAO、Compound 为代表的一系列链上原生金融协议,借助 ETH 等链上原生资产,构建出一整套无需许可、抗审查的金融系统,用户得以在链上完成借贷、质押、交易、杠杆等复杂金融操作。

此阶段的 Token,不再是融资凭证,而演变为链上金融工具的核心资产类别,譬如封装资产(WBTC)、合成资产(sUSD)到生息资产(stETH),甚至 MakerDAO 也开始通过接受房地产等现实世界资产作为抵押品,以此实现传统金融和 DeFi 更好地融合。

Tokenization 的重启,正是以此为分水岭,开始尝试引入更稳定、规模更大的现实世界资产。

因此从 2021 年起叙事进一步升级,MakerDAO 等协议开始尝试接入房地产、国债、黄金等现实世界资产(RWA),作为底层抵押品,Tokenization 的定义,也从「代币化原生资产」拓展为「代币化链下资产」。

不同于以往以代码为锚的抽象资产,RWA 所代表的是以实物资产或法定权利为锚的现实资产在链上的确权、拆分与流通,由于它们价值相对稳定、估值标准明确、合规监管已具备成熟经验,也为链上金融带来了更具现实支撑的「价值锚点」。

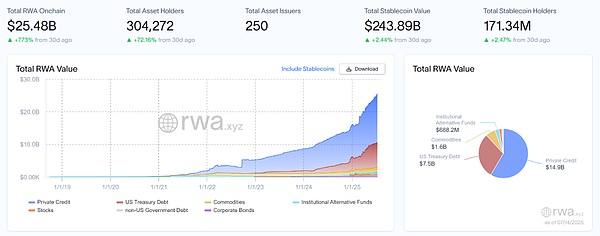

据 RWA 研究平台 rwa. xyz 的最新数据,目前 RWA 总市场体量逾 250 亿美元,而贝莱德的预测更为乐观,到 2030 年,预计代币化资产的市值将达到 10 万亿美元,这也就意味着未来 7 年的潜在增长空间或高达 40 倍以上。

那接下来,哪些现实世界资产的代币化会率先落地,成为 RWA 的链上金融化锚点?

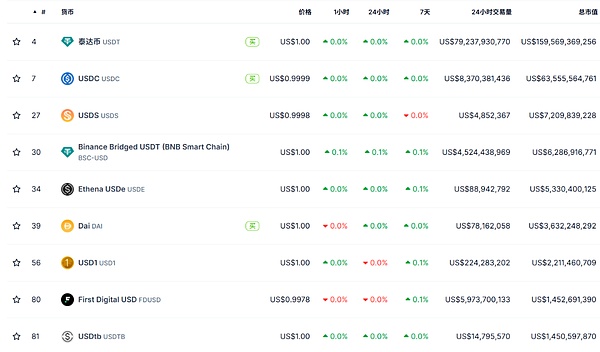

毫不夸张地说,在过去五年里,最成功的 Tokenization 产品既不是黄金,也不是股票,而是——稳定币。

它是第一个真正找到「产品-市场契合点(PMF)」的代币化资产:将现金这种最基础、最具流动性的资产,映射进链上世界,并构建起连接 TradFi 与 DeFi 的第一个「价值桥梁」。

其运作逻辑也极具代表性,链下由银行或托管机构持有真实资产(如美元或短期国债),链上发行等值代币(如 USDT、USDC),用户可通过加密钱包进行持有、支付、交易或与 DeFi 协议交互。

这不仅继承了法币的稳定性,也充分释放了区块链的优势:高效结算、低成本转账、7×24 全天候交易能力、以及与智能合约的无缝集成。

截至目前,全球稳定币总市值已超过 2500 亿美元,说明 Tokenization 的真正落地,取决于它是否解决了现实中的资产流通与交易效率问题,而非仅仅依靠技术创新本身。

而今天,美股代币化似乎正在成为代币化资产的下一个落点。

且不同于以往依赖预言机与算法的合成资产模型,如今的「实股代币」方案越来越靠近真实金融基础设施,逐步探索出「实股托管 + 链上映射 + 去中心化交易」的标准路径。

一个值得注意的趋势是,包括 Robinhood 在内的主流玩家,正相继宣布推出原生链或自研链,并支持链上的实股交易功能,从目前披露的信息来看,这些代币化路径的底层技术合作方,多数仍基于以太坊生态(如 Arbitrum 等),这无疑再次印证了以太坊作为 Tokenization 基础设施的核心地位。

究其原因,以太坊不仅拥有成熟的智能合约体系、庞大的开发者社区与丰富的资产兼容标准,更重要的是,其中立性、开放性与可组合性,为金融资产映射提供了最具扩展性的土壤。

总的来看,如果说前几轮 Tokenization 是由 Web3 原生项目推动的加密金融实验,那么这一次,则更像是由 TradFi 主导的专业化重构——带着真实的资产、真实的监管合规需求与全球市场诉求奔赴而来。

这一次,会是 Tokenization 真正的开始么?

我们拭目以待。