7月按兵不动后,关于美联储是否会在9月降息的辩论,正变得日益激烈。7月31日,中金公司的两篇研报从不同角度进行了剖析,为市场理解美联储的决策逻辑提供了两种关键视角。中金宏观经济分析师肖捷文等认为,最新的信号指向美联储倾向于维持耐心,不会因特朗普施压而降息。中金...

7月按兵不动后,关于美联储是否会在9月降息的辩论,正变得日益激烈。

7月31日,中金公司的两篇研报从不同角度进行了剖析,为市场理解美联储的决策逻辑提供了两种关键视角。中金宏观经济分析师肖捷文等认为,最新的信号指向美联储倾向于维持耐心,不会因特朗普施压而降息。

中金首席海外策略分析师刘刚等则指出,市场可能误解了美联储的决策前提。降息并非必须等到通胀回落,只要关税对通胀的“一次性”影响路径基本确定,美联储就可以行动。随着美国近期与多国达成关税协定,这一路径正变得愈发清晰,为9月降息保留了可能性。这些观点并非相互矛盾,而是共同勾勒出美联储在复杂的经济与政治环境下可能采取的行动路径。

中金公司研究部首席海外策略分析师刘刚等认为,美联储采取行动的条件正在成熟。市场普遍存在一个误解,即认为美联储必须等到通胀数据明确回落后才能降息。但实际上,只要关税对通胀的影响路径基本确定,美联储就可以提前行动。

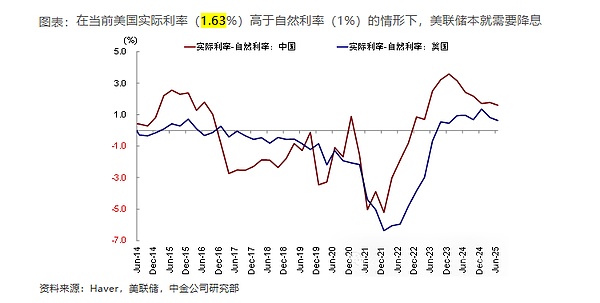

首先,美联储本身存在降息的内在需求。数据显示,当前美国1.63%的实际利率显著高于约1%的自然利率,这意味着货币政策对经济构成了限制。同时,经济增长和就业市场已出现“温和走弱”的迹象。尽管美国第二季度GDP环比年化增速达到3%,好于预期,但若剔除关税导致的进出口和库存波动,过去两个季度的平均增速仅为1.5%左右,显示底层增长动能确实在放缓。

其次,关税对通胀的冲击路径已逐渐明朗。7月以来,美国已与印尼、日本、欧盟等多个贸易伙伴达成关税协定,最终施行的税率相比此前的“威胁”也有所下调。根据测算,8月1日后有效税率大概率将维持在15%-16%的水平,这使得关税对通胀的传导路径变得相对可预测。中金预测,这种影响将是“一次性”的,主要体现在三、四季度,预计年底CPI同比将达到3.3%,核心CPI同比为3.4%。

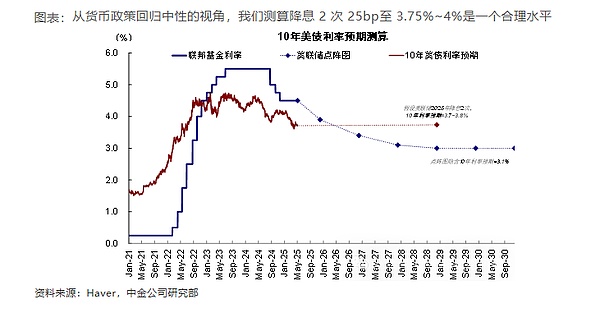

因此在这种情况下,美联储是可以降息的。市场对美联储的误解在于,必须要等到通胀本身“回落”才能降息,但如果:1)美联储本身就需要降息(因为增长和就业在温和走弱,虽然并不急迫;也因为融资成本偏高,体现为1.63%的实际利率高于1%的自然利率),2)关税的通胀影响的确也是“一次性”的,那么,只要关税对通胀影响路径基本确定,美联储就可以行动了,因此从目前的关税谈判进展来看,9月份的可能性依然存在。当然,未来两个月的通胀尤其是就业数据,以及8月底的Jackson Hole年会都是重要观察节点。

基准情形下,中金预计美联储年内可能降息1至2次,将政策利率降至3.75%至4%的区间。

中金公司研究部宏观经济分析师肖捷文等则认为,美联储不会因特朗普施压而降息。其核心逻辑基于美联储近期的表态和其对政策独立性的坚守。

在最近一次会议上,美联储决定按兵不动,主席鲍威尔与多数官员倾向于维持紧缩立场。他们认为,关税带来的通胀风险仍未完全解除,且劳动力市场依然稳固,因此不具备降息的条件。鲍威尔承认当前政策具有“适度限制性”,但认为这尚不足以构成降息的充分理由,美联储需要“保持耐心”。

更关键的因素是美联储的独立性。面对要求降息的政治压力,鲍威尔明确表示,美联储不会因此调整利率路径,其政策目标是充分就业和稳定通胀,而非帮助政府降低债务成本。报告强调,市场可能低估了美联储维护其独立性的决心。

美联储7月会议按兵不动,符合市场预期。有两位理事反对维持利率不变,但鲍威尔与多数官员倾向维持紧缩:他们认为关税带来的通胀风险仍未解除,且劳动力市场依旧稳固,因此不具备降息条件。鲍威尔还强调了美联储独立性,暗示不会屈服于政治压力。

我们认为,未来几个月关税的通胀效应将进一步显现,美联储9月或难以降息,如果特朗普关税继续加码,降息时点还可能延后。至于特朗普施压要求降息,我们认为市场低估了美联储维护独立性的决心。

利率决议由12名票委共同决定,即便特朗普解雇了鲍威尔,也难以改变货币政策走向。