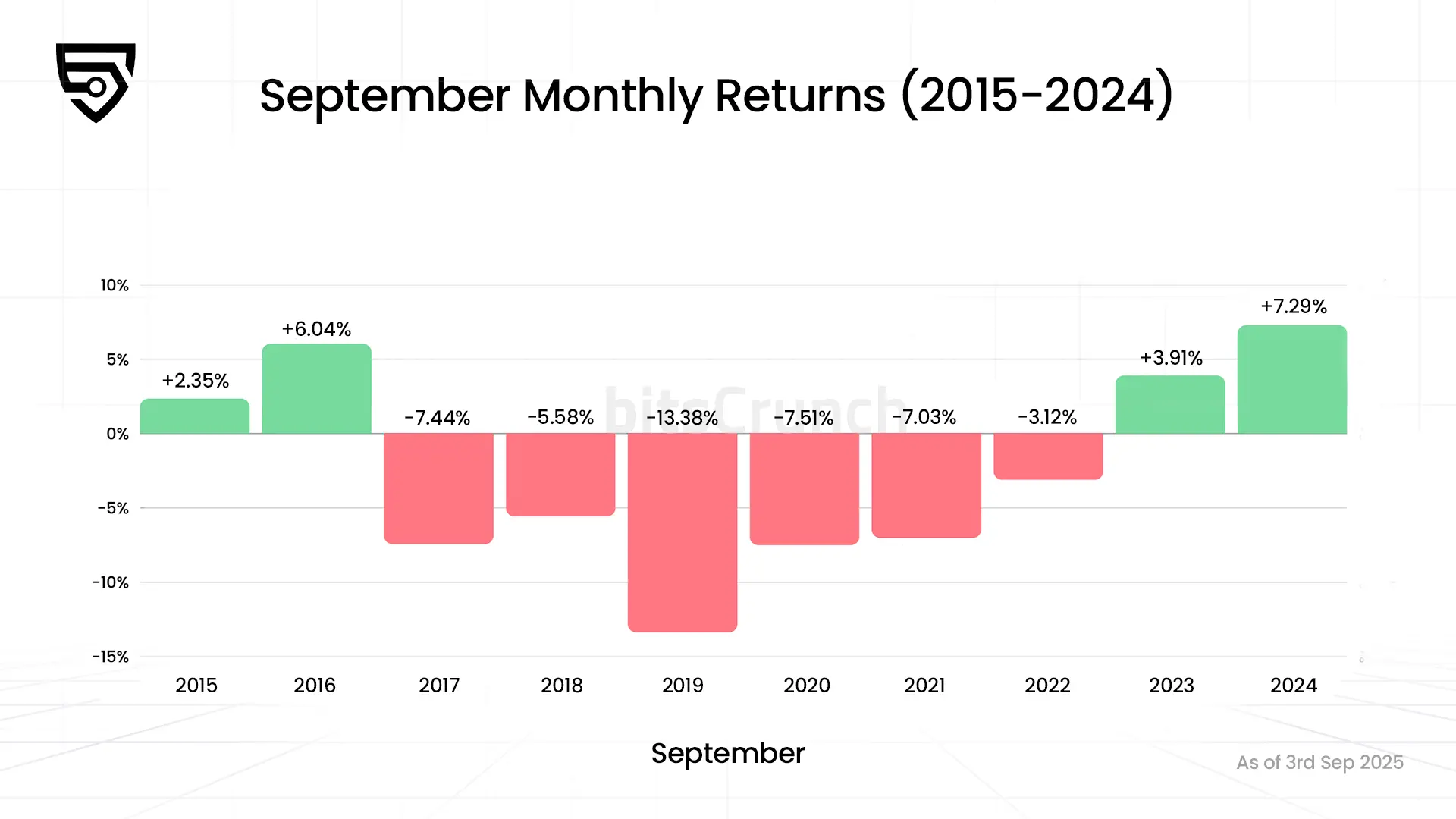

进入九月,加密货币市场常常迎来一段不太平的日子。bitsCrunch 历史数据显示,这个月份往往行情走低、波动加剧,被许多投资者视为需要警惕的时期。然而,季节性调整只是这个市场剧烈波动的一个缩影——真正令人心惊肉跳的,是那些曾经发生、并且可能再次降临的市场崩盘...

进入九月,加密货币市场常常迎来一段不太平的日子。bitsCrunch 历史数据显示,这个月份往往行情走低、波动加剧,被许多投资者视为需要警惕的时期。然而,季节性调整只是这个市场剧烈波动的一个缩影——真正令人心惊肉跳的,是那些曾经发生、并且可能再次降临的市场崩盘。

通过分析超过 14 年的市场数据、崩盘模式与交易行为,我们得以从数字中窥见加密货币市场崩盘的历程。

加密货币崩盘绝非随机事件,而是加密生态系统走向成熟的必经之路。bitsCrunch 数据显示,早期市场曾出现过跌幅达 99% 的 “毁灭性崩盘”,而如今已逐渐过渡到 50%-80% 的 “相对温和调整”。

比特币的首次重大崩盘堪称 “惨烈”。2011 年 6 月,比特币价格触及 32 美元 —— 在当时看来已是天文数字 —— 随后却暴跌 99%,仅剩 2 美元。当时全球最大的比特币交易所 Mt. Gox 遭遇安全漏洞,直接导致比特币价格一度跌至 1 美分(尽管这一价格在很大程度上是人为操纵的结果)。即便如此,那次崩盘造成的 “心理创伤” 却真实存在,比特币花了数年时间才重新找回市场信心。

这是所有加密货币崩盘中最具 “标志性” 的一次:2017 年 12 月,比特币价格冲上 2 万美元高点,然而到 2018 年 12 月,却一路跌至约 3200 美元。当时 ICO(首次代币发行)泡沫将所有资产价格炒至荒谬高位,而 “市场重力” 终究还是如期降临。

此次崩盘的 “残酷之处” 在于其持续时间 —— 不同于早期市场 “急跌急停” 的模式,这次崩盘更像一场 “慢动作列车事故”,持续了超过一年,很多最坚定的HODLers也被磨得失去了耐心。

2020 年 3 月 12 日至 13 日,注定要载入加密货币史册 —— 这两天里,所有资产价格同步 “失控”。比特币在不到 48 小时内从约 8000 美元跌至 4000 美元。这次崩盘的独特之处在于,它与传统市场 “同步暴跌”,但此后加密资产一路暴涨。

从 2021 年 11 月比特币近 6.9 万美元的峰值,到 2022 年 11 月约 1.55 万美元的低点,这次崩盘并非由交易所黑客攻击或监管恐慌驱动,而是宏观经济力量与机构投资者行为共同引发的抛售潮。彼时,“机构玩家” 已正式入场,同时也彻底改变了市场的下跌逻辑。

2016 年 6 月 18 日,新成立的去中心化投资基金 “DAO” 遭遇黑客攻击,损失达 5000 万美元,以太坊价格随之暴跌超 45%。但单纯的美元损失远不能展现事件全貌:2016 年 5 月,DAO 通过众筹募集了价值 1.5 亿美元的以太坊,同一时期,以太坊价格也攀升至约 20 美元的峰值。

以太坊成为了 ICO 热潮的 “核心支柱”——2017 年初,其价格还不足 10 美元,到 2018 年 1 月已飙升至 1400 美元以上。但当 ICO 泡沫破裂时,以太坊受到的冲击甚至超过比特币。2021 年底,以太坊价格在NFT热潮后从峰值慢慢下跌,且下跌趋势一直持续到 2024 年。

基于分析,我们将加密货币崩盘划分为不同类别:“灭绝级崩盘”(跌幅超 80%),如 2011 年和 2017-2018 年的崩盘;“重大调整”(跌幅 50%-80%),如新冠疫情期间和今年上旬的熊市;“常规波动”(跌幅 20%-50%)。

不同类型崩盘的恢复模式也各不相同:极端崩盘需要 3-4 年才能完全恢复,且恢复后往往会出现 2.5-5 倍的 “超涨”;重大调整的恢复周期为 18-30 个月。

在重大崩盘期间,流动性并非简单减少,而是几乎 “凭空消失”。崩盘时买卖价差会扩大 5-20 倍,市场深度在压力峰值时会减少 60%-90%;交易量在恐慌初期会飙升 300%-800%,到了 “投资者投降” 阶段,甚至会突破 1000%。这就形成了一个恶性循环:价格下跌导致流动性减少,流动性减少又放大价格波动,而更大的价格波动则进一步压缩流动性。

bitsCrunch 数据清晰揭示了不同类型投资者在崩盘时的行为差异。对散户投资者而言,价格下跌与恐慌抛售之间的相关性高达 87%,他们严重依赖社交媒体情绪,且 “高买低卖” 的行为模式表现得异常稳定。

而机构投资者的行为则截然不同:65% 的机构会在崩盘时采取 “逆周期买入” 策略,他们的风险管理能力更强,但一旦选择抛售,反而会放大崩盘幅度;同时,机构对宏观经济因素的敏感度也远高于散户。

社交媒体情绪可作为重大崩盘的 “提前预警信号”,能提前 2-3 周反映市场风险;而谷歌上 “比特币崩盘” 的搜索量则是 “滞后指标”,往往在崩盘实际发生时才达到峰值。此外,“恐惧与贪婪指数” 在低于 20 时,预测市场重大波动的准确率可达 70%。

加密货币市场动态中最显著的变化之一,就是危机时期它与传统市场的相关性不断提高。加密货币市场的波动率会与股市价格同步波动,同时与黄金价格呈现反向波动。具体来看,危机期间比特币与标普 500 指数的相关系数为 0.65-0.85(高度正相关),与黄金的相关系数为 - 0.30 至 - 0.50(中度负相关),与 VIX(恐慌指数)的相关系数则达到 0.70-0.90(极高正相关)。

因此,我们可以识别出一系列 “早期预警指标”:网络活动下降、恐惧与贪婪指数、RSI(相对强弱指数)背离(可提前 2-4 周预警)、信用利差扩大等等。

加密货币崩盘并不是随机事件——它们有规律、有因果,也有演进轨迹。虽然这个市场依旧高度波动,但它正变得可分析、可预测,甚至在一定程度上可控。

理解这些,并非为了逃避波动,而是学会与之共处。崩盘还会再来,但它们会变得越来越像一场风暴,而非一场海啸。